SON DAKİKA

DOLAR

39,24

EURO

44,71

ALTIN

4.175,57

BORSA

9.486,56

STERLIN

53,08

BITCOIN

$105522

ETHEREUM

$2518

TETHER

$1

XRP

$2.18

BNB

$650.98

SOLANA

$151.56

USDC

$0.999714

DOGECOIN

$0.187169

CARDANO

$0.668842

TRON

$0.279266

CHAINLINK

$13.97

AVALANCHE

$20.94

STELLAR

$0.267015

Sanayi

OSB

TGB

SEB

DÜNYA

TİCARET

TOBB

İŞ DÜNYASI

İHRACAT

SANAYİ HABERLERİ

ÜRETİM

AR-GE

TEKNOLOJİ

YATIRIM

İÇ POLİTİKA

SAVUNMA

SEKTÖREL HABERLERİ

SANAYİ BAKANLIĞI

OSBÜK

TGBD

STK

SİAD

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

Kahramanmaraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

İstanbul,

23°C

az bulutlu

Sabah stratejisi

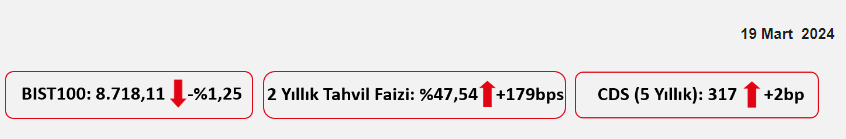

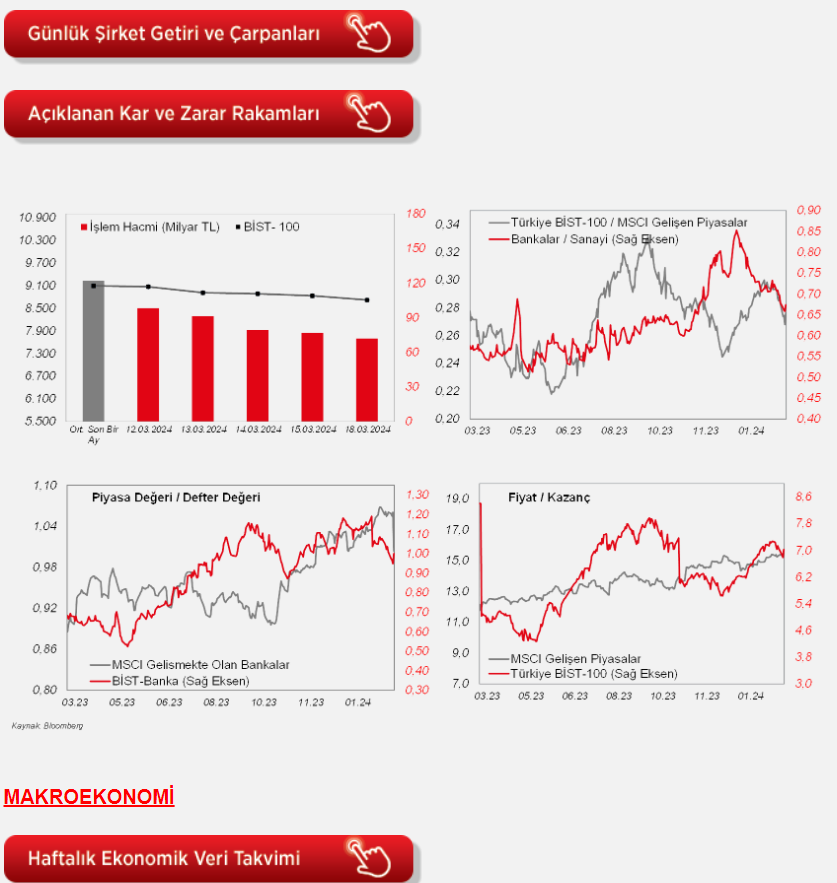

Haftanın ilk işlem gününe yatay bir görüntüyle başlayan BIST100’de kapanış günün en düşük seviyesi olan 8.718’den gerçekleşti ve günlük geri çekilme %1,3 olarak hesaplandı.

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Haftanın ilk işlem gününe yatay bir görüntüyle başlayan BIST100'de kapanış günün en düşük seviyesi olan 8.718'den gerçekleşti ve günlük geri çekilme %1,3 olarak hesaplandı. Böylelikle ardışık son 6 iş gününde BIST100 endeksi %4,8 oranında düşüş kaydetmiş oldu. İşlem hacmindeki (72 milyar TL – 8 Ocak'tan beri en düşük) zayıflık da devam etti. 83 hissenin negatif bölgede tamamladığı endekste ASELS, SAHOL ve KCHOL düşüşte en belirleyici hisseler olarak sıralandı. TUPRS, AKBNK ve DOAS ise endekse destek veren hisseler arasında ilk 3'te yer aldı. ABD borsaları ise dün %0,2-0,8 arasında yükseliş kaydetti. Avrupa piyasaları ise hafif negatifti. Euro Stoxx 50 endeksi %0,1 düşüşle günü tamamladı. Asya'da ise bu sabah, Japonya Merkez Bankası'nın (BOJ) politika faizini, 17 yıl sonra ilk kez %-0,1 ile %0 aralığından, %0 ile %0,1 aralığına yükselttiği takip edildi. Bun karşın devlet tahvili alınmaya devam edileceğinin bildirilmesiyle Nikkei %0,4 civarında artıda. Öte yandan Japonya hariç MSCI Asya Pasifik endeksi ise %0,8 ekside. Diğer taraftan hem ABD hem de Avrupa vadelileri ekside. Dün ayrıca ABD'deki Küresel Teknik Konferansı'nda (GTC) Nvidia'nın yapay zekadaki hakimiyetini (AI) genişletmeyi amaçlayan yeni çiplerini içeren sunumu takip edildi. Yeni çip duyurusu büyük ölçüde beklendiği için sunumun ayrıntıları yatırımcı beklentilerinde değişikliğe yol açmadı. Yurtiçinde bu sabah BIST100'ün güne yatay bir başlangıç yapmasını bekliyoruz. Bugün Avrupa'da ZEW beklenti endeksi takip edilecek. ABD'de ise inşaat izinleri ile konut başlangıçları verileri açıklanacak.

ECB'nin para politikasına yön veren enflasyon verilerinden, Euro Bölgesi'nde şubat ayı nihai TÜFE verileri takip edildi. Bölgede manşet TÜFE aylık bazda ocakta %0,4 oranında düşüşün ardından şubatta öncü veriyle uyumlu olarak %0,6 oranında artış kaydetti. Aylık bazda TÜFE'deki yükselişte enerji ürünleri (%1,5 artış) ve hizmet fiyatları (%0,9 artış) belirleyici oldu. Yıllık bazda TÜFE ise şubatta %2,8'den %2,6 seviyesine hafif geriledi ve böylece son üç ayın en düşük seviyesinde gerçekleşti.

Bölgede çekirdek TÜFE ise, yıllık bazda şubatta öncü veriyle uyumlu olarak %3,3'ten %3,1 seviyesine hafif geriledi, bununla birlikte Mart 2022'den bu yana en düşük seviyelerdeki seyrini sürdürdü.

Ayrıca Euro Bölgesi'nde ocak ayına ilişkin dış ticaret dengesi verisi açıklandı. Bölgede aylık bazda ihracat %3,5 oranında artarken, ithalat ise %6,5 oranıyla daha fazla artış kaydetti ve böylece aylık bazda dış ticaret fazlası 16,8 milyar Euro'dan 11,4 milyar Euro seviyesine geriledi ve son üç ayın en düşük seviyesinde gerçekleşti. Aylık bazda geçen yılın aynı ayında ise 32,6 milyar Euro seviyesinde dış ticaret açığı verilmişti.

Yurt içinde ise, TCMB tarafından ocak ayı konut fiyat endeksi verisi yayınlandı. Konut fiyat endeksinin aylık artış hızı ocakta %1,16'dan %2,30 seviyesine yükselerek son üç ayın en yüksek seviyesinde kaydedilirken, yıllık artış hızı ise %75,5'ten %68 seviyesine gerileyerek 2022 yılının Eylül ayında ulaştığı rekor seviye olan %189,1 seviyesinden düşüşünü sürdürdü ve Aralık 2021'den bu yana en düşük seviyede kaydedildi. Konut fiyatları reel olarak da yıllık %1,4 oranında sınırlı arttı.

Bunun yanında, TCMB tarafından ocak ayı kısa vadeli dış borç istatistikleri yayınlandı. Buna göre, kısa vadeli dış borç stoku ocakta aylık 0,4 milyar USD azalışla 174,9 milyar USD seviyesine geriledi ve böylece aralık ayında ulaştığı rekor seviye olan 175,2 milyar USD'den hafif geriledi, yıllık bazda (geçen yılın aynı ayına göre) ise 20,5 milyar USD artış kaydetti.

Orijinal vadesine bakılmaksızın vadesine 1 yıl veya daha az kalmış dış borç verileri kullanılarak hesaplanan kalan vadeye göre kısa vadeli dış borç stoku ise, ocakta aylık 1,2 milyar USD azalışla 225,4 milyar USD seviyesine gerileyerek aralık ayında ulaştığı rekor seviye olan 226,6 milyar USD'den hafif geriledi, yıllık bazda ise 29,4 milyar USD artış kaydetti.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, konut piyasası verilerinden, TSİ 15.30'da şubat ayı konut başlangıçları ve gelecek döneme ilişkin konut talebinin bir göstergesi olan inşaat izinleri takip edilecek. Şubatta aylık bazda konut başlangıçlarının %7,4 oranında artış ve inşaat izinlerinin %2 oranında artışla toparlanma kaydetmesi bekleniyor.

Ayrıca Almanya'da ekonominin seyrine ve gelecek döneme ışık tutacak olan mart ayı ZEW cari koşullar ve beklentiler endeksleri TSİ 12'de açıklanacak. Martta ZEW cari koşullar endeksinin -82 seviyesine hafif gerilemesi ve ZEW beklentiler endeksinin ise 20,5 seviyesine hafif yükselmesi bekleniyor.

Yurt içinde ise, TSİ 10'da TCMB tarafından ocak ayı uluslararası yatırım pozisyonu istatistikleri yayınlanacak.

Şirket haberleri

Migros (MGROS, Nötr): Şirket'in 2023 yılı ana net dönem karı geçen yılın aynı dönemine göre %3,4 oranında azalarak 8.829mn TL'ye düşmüştür. Şirket'in satış gelirleri yıllık %29,3 oranında büyüyerek 181.674mn TL'ye yükselmiştir. Brüt kar ise 34.003mn TL ile %29,4 oranında artmıştır. Brüt kar marjı yıldan yıla değişmeyerek %18,7 olmuştur. Öte yandan, Şirket'in faaliyet giderleri %35,7 artışla 36.983mn TL seviyesine yükselmiştir. Diğer faaliyetlerden 3.630mn TL net gider sonrası 2023 faaliyet zararı 6.610mn TL seviyesinde gerçekleşmiştir (2022 faaliyet zararı: 4.823mn TL). FAVÖK 2022 yılına göre %14,4 oranında azalmış ve 2023'te 3.221mn TL olmuştur. FAVÖK marjı ise %1,8 olarak gerçekleşmiştir. 2022 yılında FAVÖK marjı %2,7 idi. 225mn TL'lik finansman geliri (2022: 1.689mn TL finansman gideri) ve 16.825mn TL'lik net parasal kazanç sonrası (2022: 15.945mn TL parasal kazanç) vergi öncesi kar yıldan yıla %18,2 artışla 10.792mn TL'ye yükselmiştir. 1.887mn TL'lik vergi gideri kaydeden Migros'un 2023 yılı ana ortaklık net dönem karı 8.829mn TL'yi göstermiştir.

Şirket TMS 29 etkisi hariç bazı finansal kalemlerini de açıklamıştır. Buna göre, 4Ç2023'te satış gelirleri 4Ç2022'ye göre %80 artmış ve 43.953mn TL'ye yükselmiştir (2022: 74.502mn TL, 2023: 145.810mn TL). 4Ç2023 brüt karı 2022'nin aynı dönemine göre %100 artarak 10.527mn TL olmuştur (2022: 17.800mn TL, 2023: 34.579mn TL). Konsolide FAVÖK 4Ç2023'te 2.789mn TL (4Ç2022: 1.551mn TL) seviyesinde gerçekleşirken (2022: 5.968mn TL, 2023: 9.784mn TL) FAVÖK marjı değişim göstermeyerek %6,3 olarak hesaplanmıştır. Son çeyreğin net dönem karı ise 2022'nin aynı çeyreğine göre %45 artarak 1.688mn TL'ye yükselmiştir (2022: 2.580mn TL, 2023: 5.954mn TL).

Migros, 2024 yılına ait beklentilerini de paylaşmıştır. Buna göre, TMS 29 etkisi dahil satış büyümesi beklentisi yüksek tek haneli reel büyümedir (TMS 29 etkisi hariç %70), FAVÖK marjında ise 2023 yılında göre iyileşme öngörülmektedir (TMS 29 etkisi hariç %7,5-8,0). Yeni mağaza açılış hedefi de 250+ olarak açıklanmıştır. Şirketin 2024 yılı yatırım harcaması beklentisi ise (TMS 29 hariç) 8.500mn TL'dir.

Emlak Konut (EKGYO, Sınırlı Pozitif): Şirket ile Türk Hava Yolları arasında imzalanan sözleşme doğrultusunda ihale edilen İmar Yolları ve Sanat Yapıları İnşaatı İşi'nin sözleşmesi, Yüklenici AKM Yapı Taah. San. ve Tic. & Ruba Yapı Tic. İş Ortaklığı ile imzalanmıştır. Sözleşme bedeli 1.675mn TL + KDV'dir.

Garanti Bankası (GARAN, Nötr): Banka takipteki krediler portföyünde yer alan ve toplam anapara ve akdi faiz bakiyesi 30 Ocak 2024 tarihi itibarı ile 531,8mn TL olan tahsili gecikmiş alacakları faizleri ile birlikte, 220,3mn TL'ye Gelecek Varlık Yönetim'e; 31 Ocak 2024 tarihi itibarı ile anapara ve akdi faiz bakiyesi 532,5mn TL olan tahsili gecikmiş alacakları faizleri ile birlikte 219,8mn TL'ye Emir Varlık Yönetim'e satılmıştır.

Mia Teknoloji (MIATK, Nötr): Şirket, savunma sanayi alanında teknolojiler geliştirilmesi adına; insansız bulut altı hava araçları yardımıyla multi-spektral görüntüler ile yapay zekâ destekli analiz yöntemleri geliştirmek, elde edilen analizlere yönelik mayın teşhis ve tespit yöntemleri konusunda sonuçlar üretmek, konularında yatırım faaliyetleri yürütmek ve Ar-Ge kabiliyetleri geliştirmek amaçlı çalışmalar yürütülmesi adına Yönetim Kurulu Kararı almıştır.

Turkcell İletişim (TCELL, Nötr): Şirket %100 bağlı ortaklığı Kıbrıs Telekom sermayesi, 250mn TL artırılarak 322,7mn TL'ye çıkarılmıştır. Sermaye artırımına ait yeni pay alma hakkının tamamı ödenmiştir.

Yeo Teknoloji (YEOTK, Sınırlı Pozitif): Şirketi ile İskenderun Enerji Üretim arasında Sugözü Enerji Santrali sahasına, 2. Faz Hibrit Güneş Enerjisi Santrali Kurulumu, Mühendislik, Tedarik ve Yapım İşleri kapsamında sözleşme imzalanmıştır. Sözleşme bedeli 9,9mn USD'dır. Proje kapsamında değişik bitki türlerinde Agrifotovoltaik uygulamaları da yapılacaktır. Pilot olarak Türkiye'de ilk defa farklı bitkilerde uygulanacak olan ve tarımsal uygulamalarda yol gösterici olması hedeflenen Agrifotovoltaik uygulamalar bilimsel metotlarla çalışılacaktır

Sektör haberleri

Konut: TCMB, 2024 yılı Ocak ayına ait Konut Fiyat Endeksini (KFE) yayımladı. Buna göre, 2024 yılı Ocak ayında bir önceki aya göre %2,3 oranında artan KFE, bir önceki yılın aynı ayına göre nominal olarak %68,0, reel olarak ise %1,4 oranında artmıştır.

Diğer şirket haberleri

Agesa Hayat ve Emeklilik (AGESA): Şirket'in Ocak – Şubat 2024 dönemine ait prim üretimi toplam 2.135mn TL olarak gerçekleşmiş olup, geçen yılın aynı ayına göre prim üretimi %129 oranında artış göstermiştir.

Alves Kablo (ALVES): Şirket, iki firma ile “Yeni Bayilik Sözleşmesi” ve 101mn TL+KDV ve 80mn TL+KDV tutarlarında ürün satış sözleşmesi imzalamıştır.

Beyaz Filo (BEYAZ): Şirket Yönetim Kurulu pay başına brüt 0,21 TL (net 0,19TL) temettü dağıtma kararı almıştır. Son kapanış fiyatına göre temettü verimi %0,96 olarak hesaplanmaktadır.

Borusan Yatırım (BRYAT): Borusan Holding tarafından şirkete iletilen açıklama aşağıdadır: “13 Mart 2024 tarihinde kamuya açıklanan, Borusan Holding A.Ş.'nin (“Borusan Holding”) Borusan Yatırım ve Pazarlama A.Ş.'de sahip olduğu hisselerin Türkiye dışında yerleşik uluslararası bir kurumsal yatırımcıya plasman yoluyla satışına ilişkin borsa dışı takas işleminin bugün itibariyle tamamlandığını duyururuz. HSBC Bank plc (“HSBC”), İşlem ile ilgili olarak Borusan Holding'in tek plasman temsilcisi olarak görev almıştır. Prudential Regulation Authority tarafından yetkilendirilen ve Birleşik Krallık'ta Financial Conduct Authority ve Prudential Regulation Authority'nin düzenlemelerine tâbi olan HSBC, işleme ilişkin olarak sadece Borusan Holding'in plasman temsilcisi olarak görev almıştır ve bu açıklamada yer alan hususlarda Borusan Holding dışında kimseye karşı HSBC müşterilerine sağlanan korumaları sağlamak veya burada belirtilen konularla ilgili tavsiyelerde bulunmakla sorumlu olmayacaktır. HSBC ve HSBC grubunun iştirak veya teşebbüslerinden hiçbiri, bu açıklama veya bu açıklamada atıfta bulunulan herhangi bir konu ile bağlantılı olarak HSBC'nin müşterisi olmayan herhangi bir kişiye karşı herhangi bir görev, yükümlülük veya sorumluluk (doğrudan veya dolaylı, sözleşme, haksız fiil, mevzuat veya başka bir şekilde) üstlenmemiş veya bunları kabul etmemiştir.”

Brisa Bridgestone (BRISA): Şirket'in 2023 ana ortaklık net dönem karı 3.986mn TL olmuştur. Şirket 2022'de 2.509mn TL ana ortaklık net dönem karı kaydetmişti. Şirket'in satış gelirleri 2023'de yıllık %1,4 oranında azalmış ve 26.498mn TL olarak gerçekleşmiştir. Satışların maliyetleri %4,4 oranında azalan şirketin brüt karı %9,2 oranında artmış ve 6.499mn TL'ye yükselmiştir. Brüt kar marjı ise 2,4 puan artarak %24,5 olmuştur. Operasyonel giderleri %14,2 oranında artan şirket, diğer faaliyetlerden 717mn TL net gider kaydetmiştir. Bunlara bağlı olarak, faaliyet karı 2.039mn TL'yi göstermiştir. Şirket'in FAVÖK'ü 4.273mn TL ile yıllık %4,1 oranında artış kaydetmiştir. FAVÖK marjı ise 0,9 puan artışla 2023'de %16,1 olmuştur. Brisa'nın yatırım faaliyetlerinden net gelirleri 2023 yılında 544mn TL olmuş ve net dönem karını desteklemiştir. Şirketin finansman giderleri ilgili dönemde net 1.059mn TL seviyesinde gerçekleşmiştir. Parasal kazançları 1.765mn TL olan şirketin vergi öncesi karı 3.289mn TL'yi göstermiştir. 684mn TL vergi geliri sonrası 2023 yılı net dönem karı 3.986mn TL olmuştur.

Gen İlaç (GENIL): Şirket Yönetim Kurulu'nun kayıtlı sermaye tavanının 1.250mn TL'den 5.000mn TL'ye yükseltilmesi ve esas sözleşmenin ilgili maddesinin tadil edilmesi için almış olduğu karar doğrultusunda 20.02.2024 tarihinde SPK'ya başvurmuştu. Söz konusu esas sözleşme tadili SPK tarafından 18.03.2024 tarihinde onaylanmıştır.

Orge Enerji (ORGE): Şirket'in genel depolama ihtiyaçlarının yanı sıra, Elektrikli Araç Şarj Üniteleri ile bunlara yönelik Elektronik Kartların başlangıç üretimi faaliyetlerinde bulunulmasını sağlamak maksadıyla kiralanmış bulunulan, İstanbul/Sancaktepe'de 1.400 metrekare kapalı alana sahip tesisin, iç ve dış mekan inşaat ve tefrişat süreci tamamlanmış olup, depolamaya yönelik kısım faaliyete geçmiş bulunmaktadır. Elektrikli Araç Şarj Üniteleri üretimine yönelik kısımda ofis ve üretim alanı inşaat ve tefrişat süreci tamamlanmış olup, makine ve teçhizat temin ve kurulum hazırlıkları çerçevesinde çalışmalar devam etmektedir.

Ulusal Faktöring (ULUFA): Şirket Yönetim Kurulu pay başına brüt 0,55 TL (net 0,49TL) temettü dağıtma kararı almıştır. Son kapanış fiyatına göre temettü verimi %4,31 olarak hesaplanmaktadır.

Yükselen Çelik (YKSLN): MKEK ile Şirket arasında 18.03.2024 tarihinde yapılan anlaşma kapsamında, Şirketin MKEK'in üretim kapasitesinde olan bir kısım ürünleri MKEK'den tedarik etmesi ve bu sayede ithal ürün ikamesi sağlanması hedeflenmektedir. 33mn TL'lik Teminat Mektubu ve Asgari 5.000 Ton Alım Taahhüdü anlaşması imzalanmıştır.

Şirket ile “DRT Kurumsal Finans Danışmanlık Hizmetleri AŞ” (“Deloitte”) arasında 18 Mart 2024 tarihinde “Genel Hizmet Sunumu Sözleşmesi” imzalanmıştır. Bu kapsamda; Şirketin orta/uzun vadede yurtiçinde ve yurtdışında çeşitli ihracat pazarlarında daha kuvvetli bir sermaye yapısıyla sürdürülebilir bir büyüme elde etmesi amacıyla “Yükselen Çelik AŞ” nin; bir kısım üçüncü tüzel kişilerin ortaklık yapısına dahil olması söz konusu olabileceği gibi; Şirketin mevcut ortaklarına ait paylarının kısmen veya tamamen satışı veya sermaye artışı yoluyla yeni ortakların ortaklık yapısına dahil edilmesi ve/veya stratejik başka türlü iş birliklerinin tesis edilmesi opsiyonlarının değerlendirilmesi adına Şirkete danışmanlık yapmak ve gerekli durumlarda Şirketi temsil etmek veya tanıtmak amacıyla (“Deloitte”) ile 18 Mart 2024 – 31 Aralık 2024 dönemi için finansal danışmanlık hizmeti anlaşması yapılmıştır. Şirketin yurtiçinde ve/veya yurtdışında pazar payının büyümesi; satış miktarlarının artması, üretim maliyetlerinin düşmesi; daha güçlü bir mali yapıya kavuşması, yeni pazarlara ve iş alanlarına girilmesi ile mevcut faaliyetlerinde verimlilik ve başarının artması adına çeşitli uluslararası ortaklıklar ile bağlayıcı olmayan görüşmeler yapılmasına karar verilmiştir. Şirket potansiyel yatırımcılar ve stratejik ortaklar ile görüşülerek alternatiflerin değerlendirilmesi amacıyla piyasa araştırmalarına başlanmasına karar vermiştir.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

Bir Yorum Yazın

Ziyaretçi Yorumları - 0 Yorum