SON DAKİKA

GRAM ALTIN

4.401,77

DOLAR

40,8895

EURO

47,7969

STERLİN

55,4055

BIST 100

10.880,90

BITCOIN

$115109

ETHEREUM

$4297.86

XRP

$2.97

TETHER

$1.001

BNB

$832.19

SOLANA

$181.24

USDC

$0.999841

DOGECOIN

$0.222665

CARDANO

$0.912706

TRON

$0.346088

CHAINLINK

$25.04

STELLAR

$0.407506

Sanayi

OSB

TGB

SEB

DÜNYA

TİCARET

TOBB

İŞ DÜNYASI

İHRACAT

SANAYİ HABERLERİ

ÜRETİM

AR-GE

TEKNOLOJİ

YATIRIM

İÇ POLİTİKA

SAVUNMA

SEKTÖREL HABERLERİ

SANAYİ BAKANLIĞI

OSBÜK

TGBD

STK

SİAD

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

Kahramanmaraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

İstanbul,

27°C

az bulutlu

Sabah stratejisi

Hafta Sonu başlayan sürpriz Filistin – İsrail gerilimi ile küresel piyasalar jeopolitik risklerin gölgesinde güne başlıyor. Fed’in beklenenden daha uzun faizleri yüksek tutabileceği endişesinin kırılganlık yarattığı ortamda, söz konusu gelişme bu riski artırıyor.

Hafta Sonu başlayan sürpriz Filistin – İsrail gerilimi ile küresel piyasalar jeopolitik risklerin gölgesinde güne başlıyor. Fed'in beklenenden daha uzun faizleri yüksek tutabileceği endişesinin kırılganlık yarattığı ortamda, söz konusu gelişme bu riski artırıyor. Çatışmanın ne derece artabileceği veya gerilimin daha fazla bölgeye yayılıp yayılmayacağı gibi soru işaretleriyle petrol fiyatları da bu sabah sert bir yükseliş kaydediyor. Brent petrol %4'e varan primle 87 USD'ye yakın seyrediyor. Ons Altın %1 civarında artıdayken, Dolar endeksi (DXY) %0,2 primli. Borsalar tarafında, Asya'da tatilden dönen Çin Şanghay endeksi %0,5 civarında düşüyor. ABD vadelilerinde ise %0,7 civarında kayıplar gözleniyor. Cuma günü ABD'de tarım dışı istihdam beklentilerin üzerinde artsa da saatlik ücretler, işsizlik oranı gibi veriler destekleyici oldu. Borsalar ise veriye ilk etapta negatif tepki verse de kapanış pozitif tarafta gerçekleşmişti. Bu hafta, jeopolitik gelişmeler yakından izlenmeye devam edilecekken, ABD'de açıklanacak enflasyon verisi de önemli. Yurtiçinde ise sanayi üretimi, işsizlik oranı, cari işlemler dengesi gibi makro verilerin izleneceği haftada BIST100 endeksi küresel piyasalara paralel zayıf bir görüntüyle güne başlayabilir. Jeopolitik taraftaki haber akışları yakından izlenecekken, borsada mevcut durumda sert bir satış beklemiyoruz.

MAKROEKONOMİ

ABD tarafında, istihdam piyasası verilerinden, eylül ayı tarım dışı istihdam, işsizlik oranı ve ortalama saatlik kazançlar verileri izlendi. Eylül ayında tarım dışı istihdam artışı, 227 bin kişi seviyesinden 336 bin kişi seviyesine yükseldi ve böylece son sekiz ayın en yüksek seviyesine ulaştı, bunun yanında bir önceki ayın verisi de 40 bin kişi yukarı yönlü revize edildi, beklentiler ise istihdam artışının 170 bin kişi seviyesine hafif yavaşlaması yönündeydi. İşsizlik oranı ise, eylül ayında bir önceki aya benzer şekilde %3,8 seviyesinde gerçekleşti ve böylece Şubat 2022'den bu yana en yüksek seviyedeki seyrini sürdürdü, beklentiler ise %3,7 seviyesine hafif gerilemesi yönündeydi. Eylül ayında işsiz sayısı bir önceki aya göre yatay seyrederek 6,36 milyon seviyesinde gerçekleşirken, istihdam edilenlerin sayısı ise 86 bin kişi artışla 161,6 milyona yükseldi. Enflasyonun seyri açısından bakılan ortalama saatlik kazançlar, yani ücretlerdeki artış hızı ise eylül ayında aylık bazda bir önceki aya benzer şekilde %0,2 seviyesinde gerçekleşerek beklentilerin (%0,3) altında geldi ve böylece Şubat 2022'den bu yana en düşük seviyelerdeki seyrini sürdürdü, yıllık bazda artış hızı da %4,3'ten %4,2 seviyesine geriledi ve böylece Haziran 2021'den bu yana en düşük seviyede kaydedildi. Bu kapsamda ortalama saatlik kazançlar verileri, ücretler kaynaklı enflasyonist baskıların kısmi yavaşladığına işaret etti.

Almanya'da fabrika siparişleri, temmuzda aylık bazda havacılık ve uzay sanayi bağlantılı diğer ulaşım ekipmanlarına yönelik yeni siparişlerdeki sert düşüşün etkisiyle %11,7 oranıyla Nisan 2020'den bu yana en sert düşüşü kaydetmesinin ardından ağustosta %3,9 oranında artışla kısmi toparlanma sergiledi, beklentiler ise %1,5 artış yönündeydi. Detaylara bakıldığında, ağustosta bilgisayar, elektronik ve optik ürünlere yönelik yeni siparişlerdeki %37,9 oranında sert artış fabrika siparişlerinde beklentilerin üzerindeki toparlanmada belirleyici oldu.

Yurt içinde ise, bütçe dengesi öncesi Hazine ve Maliye Bakanlığı tarafından eylül ayı Hazine nakit dengesi verisi yayınlandı. Hazine nakit dengesi, eylül ayında 69,1 milyar TL açık verdi, ağustosta 61,9 milyar TL fazla ve temmuzda ise 19,2 milyar TL fazla vermişti, 12 aylık kümülatif nakit açığı ise eylül ayında 533,2 milyar TL'den 522,8 milyar TL'ye, GSYH'a oranı ise %2,8'den %2,7'ye geriledi (GSYH verisi olarak 2. çeyrek kümülatif verisi kullanıldı). Alt detaylara bakıldığında gelirlerde aylık %22,7 oranında düşüş gözlenirken, giderler ise faiz dışı giderlerdeki aylık %4 oranındaki sınırlı artışa karşın faiz giderlerindeki aylık %40,9 oranındaki belirgin düşüşün etkisiyle aylık %2,2 oranında düşüş sergiledi ve böylece gelirlerdeki düşüş giderlerindeki düşüşün belirgin şekilde üzerinde kaydedildi.

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, piyasaların odak noktasında, çarşamba günü Fed'in 19 – 20 Eylül tarihli FOMC toplantısına ilişkin tutanaklar olacak. Fed son toplantısında, beklentilerle uyumlu olarak federal fonlama faiz aralığını %5,25-%5,50 bandında sabit tutmuştu, kararın oybirliğiyle alındığı görülmüştü. Bununla birlikte Fed üyelerinin birçoğunun bu yıl için bir faiz artışı yönünde daha sinyal verdiği (19 üyeden 12'si artışı desteklerken 7 üye sabit tutmayı destekledi) gözlenmişti. Ayrıca Fed'in yayınlanan yeni faiz patikası ve makroekonomik projeksiyonlarına göre, Fed federal fon faiz oranına ilişkin medyan tahminler, bu yıl için korunurken, gelecek iki yıl için yükseltilmişti. Buna göre bu yıl sonu için faiz seviyesi %5,6 seviyesinde korunmuştu ve böylece yıl sonuna kadar bir kez 25 baz puanlık faiz artırımı daha öngörüldüğüne işaret etmişti. Faiz seviyeleri 2024 yılı için %4,6'dan %5,1'e ve 2025 yılı için de %3,4'ten %3,9'a yukarı yönlü revize edilmişti ve böylece gelecek iki yıla ilişkin faiz seviyelerinin bir önceki projeksiyona göre 50 baz puan daha yukarıda belirlendiği gözlenmişti. Bu durum, Fed'in faizleri yüksek seviyelerde ve daha uzun süre tutmaktan yana olduğunu göstermişti. Bu kapsamda, bu hafta yayınlanacak Fed'in toplantı tutanakları para politikasının geleceğine yönelik olası yeni sinyaller açısından dikkatle takip edilecektir. Ayrıca Fed'in para politikasına yön vermesi açısından yakından takip edilecek verilerden, çarşamba günü eylül ayı ÜFE verileri ve perşembe günü ise eylül ayı TÜFE verileri takip edilecek. Diğer yandan, istihdam piyasası verilerinden, perşembe günü haftalık yeni işsizlik maaşı başvuruları verileri izlenecek. Cuma günü bunun yanında, ekim ayına ilişkin Michigan Üniversitesi tüketici güven endeksi öncü verisi takip edilecek.

Avrupa tarafında ise, piyasaların odak noktasında perşembe günü ECB'nin 13-14 Eylül tarihli toplantısına ilişkin tutanakların yayınlanması olacak. ECB, son toplantısında faizleri sabit tutma beklentilerine karşın 25 baz puan artırmıştı. Karar metninde, enflasyonun düşmeye devam ettiği ancak çok uzun süre yüksek kalmaya devam etmesinin beklendiği ve borçlanma maliyetlerinin gerektiği sürece yeterince kısıtlayıcı seviyelerde tutulacağı vurgulanmıştı. Bu kapsamda, Banka'nın bu hafta yayınlanacak son toplantı tutanaklarında, Banka'nın gelecek dönemde izleyeceği para politikasına yönelik olası yeni sinyaller yakından izlenecek. Ayrıca başta cuma günü ECB Başkanı Lagarde'ın konuşması olmak üzere, hafta genelinde üyelerin konuşmaları Banka'nın para politikasına yönelik olası yeni sinyaller bakımından takip edilecek. Diğer yandan, Avrupa'da üretimin seyrine ilişkin olarak bugün Almanya'da ağustos ayı sanayi üretimi verisi ve cuma günü ise Euro Bölgesi'nde ağustos ayı sanayi üretimi verisi takip edilecek. Ayrıca Euro Bölgesi'nde ekim ayına ilişkin Sentix yatırımcı güveni verisi bugün takip edilecek. Öte yandan, ECB'nin para politikasına da yön verecek olan enflasyon verilerinden, çarşamba günü Almanya'da eylül ayı nihai TÜFE verileri takip edilecek. Ayrıca Almanya'da yıllık bazda çekirdek TÜFE ise eylül ayında %5,5'ten %4,6 seviyesine gerileyerek son bir yılın en düşük seviyesinde gerçekleşmişti. Bunun yanında, İngiltere'de perşembe günü ağustos ayına ilişkin aylık GSYH büyüme verileri açıklanacak.

Asya tarafında ise, cuma günü Çin'de ağustos ayına ilişkin TÜFE ve ÜFE verileri takip edilecek. Eylül ayında yıllık bazda TÜFE'nin %0,1'den %0,2 seviyesine hafif yükselmesi ve ÜFE'nin ise yıllık bazda düşüş hızının %3'ten %2,4 seviyesine yavaşlaması bekleniyor. Cuma günü ayrıca Çin'de eylül ayı dış ticaret verileri izlenecek. Eylül ayında Çin'de yıllık bazda ihracatta düşüş hızının %8,8'den %7,5 seviyesine ve ithalatta düşüş hızının ise %7,3'ten %6 seviyesine yavaşlaması bekleniyor.

Yurt içinde ise, bugün eylül ayı DHMİ uçuş istatistikleri, yarın ağustos ayı sanayi üretimi ve iş gücü istatistikleri, çarşamba günü ağustos ayı cari işlemler dengesi verisi, perakende satış ve ciro endeksleri ve inşaat maliyet endeksi verileri takip edilecek.

Sanayi üretimi mevsim ve takvim etkisinden arındırılmış bazda aylık olarak mayıs ayında %1,4 ve haziran ayında %1,2 artışın ardından temmuz ayında %0,4 oranında sınırlı düşüşle kısmi zayıflama sergilemişti. Takvim etkisinden arındırılmış sanayi üretim endeksi ise yıllık olarak mayısta ve haziranda %0,2 oranında sınırlı artışların ardından temmuzda %7,4 oranında belirgin artış kaydetmişti. Bloomberg Anketi'ne göre ağustosta ise mevsim ve takvim etkisinden arındırılmış aylık bazda sanayi üretiminin %1 oranında artışla toparlanma sergilemesi ve takvim etkisinden arındırılmış bazda yıllık olarak ise artış hızının %7,4'ten %5 seviyesine yavaşlaması bekleniyor.

Arındırılmış işsizlik oranı, temmuz ayında istihdam edilenlerin sayısındaki artış ve işsizlerin sayısındaki azalışın etkisiyle bir önceki aya göre 0,2 puanlık düşüşle %9,4 seviyesinde gerçekleşmişti, bununla birlikte tek haneli seviyelerdeki seyrini üçüncü aya taşımıştı ve 2014 yılından bu yana en düşük seviyelerdeki seyrini sürdürmüştü.

Temmuz ayında net hizmet gelirlerindeki (özellikle net seyahat gelirlerindeki) yaklaşık 1 milyar USD'lik artışa karşın özellikle dış ticaret açığının belirgin şekilde genişlemesinin (3,8 milyar USD'den 10,5 milyar USD'ye) etkisiyle aylık cari denge haziran ayında 0,7 milyar USD sınırlı fazla vermesinin ardından temmuz ayında 5,5 milyar USD ile beklentilerin üzerinde açık vermişti. Bloomberg beklentisi ise aylık bazda temmuzda 4,50 milyar USD açık verilmesi yönündeydi. 12 aylık kümülatif cari açık ise, haziran ayındaki 56,51 milyar USD'den temmuz ayında 58,52 milyar USD'ye yükselmişti ve cari açık/GSYH oranı %5,5 seviyesinden %5,7 seviyesine gelmişti (GSYH olarak 2023 yılı 2. çeyrek gerçekleşme baz alındı). Bloomberg Anketi'ne göre ağustos ayında ise cari açığın, aylık bazda 0,65 milyar USD seviyesinde gerçekleşmesi bekleniyor. Bu seviyelerde gerçekleşebilecek cari açıkla ise 12 aylık kümülatif cari açık 58,52 milyar USD seviyesinden 56,47 milyar USD'ye kısmi gerileyecek, GSYH oranı da 2. çeyrek verisini baz aldığımızda %5,7'den %5,5 seviyesine gelecek.

ŞİRKET HABERLERİ

CW Enerji (CWENE, Sınırlı Pozitif): Şirket ile müşterisi Olcan Kağıt ve Ambalaj San. Tic. A.Ş. arasında, şirketin üretmiş olduğu 545 Wp güneş paneli ürün satışı için toplamda KDV Hariç 1,2mn USD tutarında sözleşme imzalanmıştır. Satışa istinaden müşteri tarafından yaklaşık %30 avans ödemesi yapılmıştır. Ürün teslimatının 2024 yılı ilk çeyreğinde tamamlanması planlanmaktadır.

Europower Enerji (EUPWR, Sınırlı Pozitif): Şirket, Portekiz'de yerleşik bir firmadan 'Muhtelif sayıda ve özellikte Orta Gerilim Ekipmanları' alımı konusunda sipariş almıştır. Siparişin toplam bedeli 1,3mn USD'dir. (Güncel baz USD/TL kuru ile 34,5mn TL)

Emlak Konut GYO (EKGYO, Nötr): Şirket projelerinden “Antalya Aksu 1.Etap Arsa Satışı Karşılığı Gelir Paylaşımı İşi” (Park Yaşam Antalya) kapsamında, 1.437 adet Konut ve 6 adet Ticari Üniteden oluşan toplam 1.443 adet bağımsız bölüme ait Yapı Ruhsatları alınmıştır.

Pegasus (PGSUS, Sınırlı Pozitif): Uluslararası kredi derecelendirme kuruluşu S&P Global Ratings Limited, Şirket'in uzun vadeli kredi derecelendirme notunu B+ olarak korumuş ve negatif görünümü durağan olarak güncellemiştir. Şirket'in yurt dışında ihracı tamamlanan tahvillere ilişkin uzun vadeli kredi derecelendirme notunu da B+ olarak teyit etmiştir.

DİĞER ŞİRKET HABERLERİ

Arsan Tekstil (ARSAN): Şirket 4mn TL sermayeli Arsan Hazır Beton Prefabrik Yapı İnşaat Madencilik Sanayi Ve Ticaret A.Ş'ye kurucu ortak olarak %40 oranında 1,6mn TL hisse ile iştirak etmiştir.

Ebebek (EBEBK): Eylül 2023'te Türkiye'de ebebek mağazaları ve e-ticaret kanalından satılan toplam ürün adedi 7,2mn olarak gerçekleşmişken bu sayı Eylül 2022'de 6,5mn idi. Eylül 2023'te sona eren 9 aylık dönemde Türkiye'de ebebek mağazaları ve e-ticaret kanalından satılan toplam ürün adeti 60,7mn, 2022'nin aynı döneminde ise 51,9mn olarak gerçekleşmiştir.

Emek Elektrik (EMKEL): Şirket ile Enel Grids S.r.l. arasında iki ayrı bölge için, iki ayrı çerçeve anlaşması imzalanmıştır. İtalya için imzalanan 1,5mn EUR tutarındaki sözleşme kapsamında şirketin üretimi olan 390 adet Yüksek Gerilim Ölçü Transformatörü üretecek ve teslim edecektir. İspanya için imzalanan 848bin EUR tutarındaki sözleşme kapsamında yine şirketin üretimi olan 220 adet Yüksek Gerilim Ölçü Transformatörü üretecek ve teslim edecektir. Toplam TL tutar yaklaşık 68mn TL'dir. Satışların önümüzdeki iki yılın finansal tablolarına yansıyacağı açıklanmıştır.

Gürsel Turizm (GRSEL): Şirket, İstanbul'da faaliyette olan iki vakıf üniversitesi ile “Personel ve Öğrenci Taşıma Hizmetleri” kapsamında sözleşme imzalamıştır. Üniversitelerde 9 Ekim 2023 tarihinde tam kapasiteli olarak hizmete başlanacaktır. İlk müşterisi ile 3 yıllık sözleşme imzalanmış, kontrat değerinin eskalasyon tahminleri katıldığında 275mn TL olmasının beklendiği açıklanmıştır. İkinci müşterisi ile 1 yıl süreli sözleşme imzalanmış, kontrat değeri 9,9mn TL'dir.

FAİZ PİYASALARI

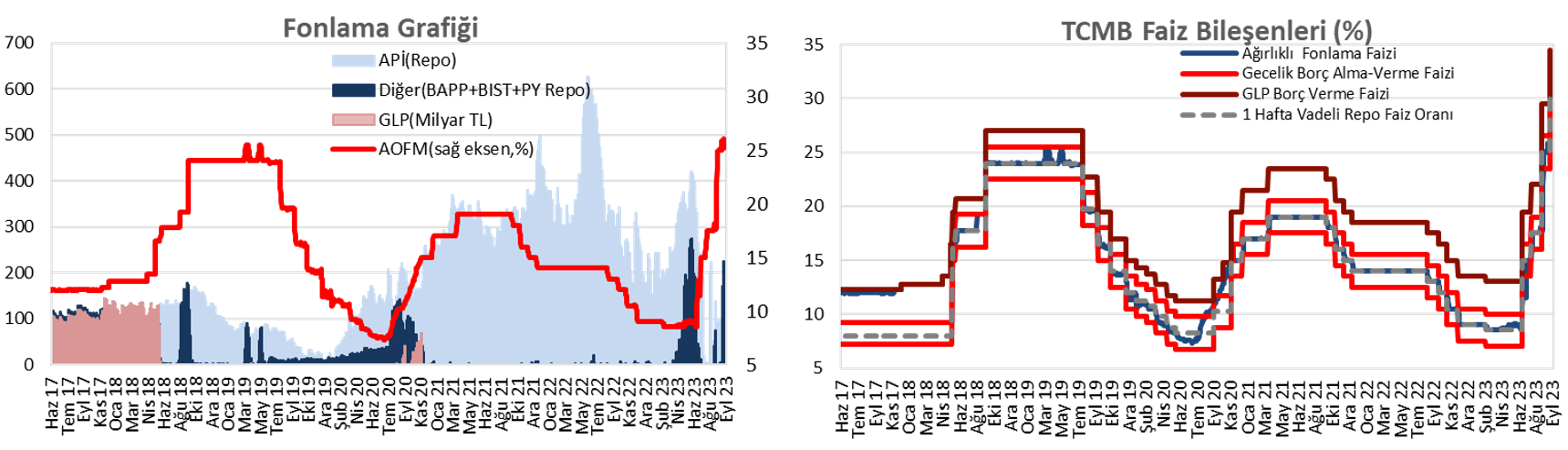

Cuma günü ağırlıklı ortalama fonlama maliyeti %30 seviyesinde yatay seyretti. TCMB cuma günü 30 milyar TL'lik (%30'dan, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 38 milyar TL oldu.

Yurt içi tahvil piyasasında, cuma günü verim eğrisinde faizlerde kısa vadeli tarafta düşüşler gözlenirken, orta ve uzun vadeli tarafta yüksleişler görüldü. Bu kapsamda, günlük bazda faizlerde kısa vadeli tarafta 150 baz puana varan düşüşler gözlenirken, orta ve uzun vadeli tarafta 10 baz puana varan yükselişler görüldü.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

Bir Yorum Yazın

Ziyaretçi Yorumları - 0 Yorum