SON DAKİKA

GRAM ALTIN

5.593,47

DOLAR

41,8299

EURO

48,5976

STERLİN

55,7763

BIST 100

10.316,40

BITCOIN

$113174

ETHEREUM

$4117.58

XRP

$2.5

TETHER

$1.001

BNB

$1216.25

SOLANA

$200.92

USDC

$0.999862

DOGECOIN

$0.20396

TRON

$0.316464

CARDANO

$0.697175

CHAINLINK

$19.07

STELLAR

$0.337517

Sanayi

OSB

TGB

SEB

DÜNYA

TİCARET

TOBB

İŞ DÜNYASI

İHRACAT

SANAYİ HABERLERİ

ÜRETİM

AR-GE

TEKNOLOJİ

YATIRIM

İÇ POLİTİKA

SAVUNMA

SEKTÖREL HABERLERİ

SANAYİ BAKANLIĞI

OSBÜK

TGBD

STK

SİAD

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

Kahramanmaraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

İstanbul,

15°C

hafif yağmur

Sabah stratejisi

İsrail’in kara operasyonunun sınırlı bir şekilde gerçekleşmesi ve harekatın henüz geniş bir bölgeye yayılmaması nedeniyle bu sabah jeopolitik risklerin etkisi fazla hissedilmiyor.

İsrail'in kara operasyonunun sınırlı bir şekilde gerçekleşmesi ve harekatın henüz geniş bir bölgeye yayılmaması nedeniyle bu sabah jeopolitik risklerin etkisi fazla hissedilmiyor. Hatta Brent petroldeki geri çekilme dikkat çekiyor. ABD vadelileri ise artı bölgede seyrediyor. Karışık bir görüntünün gözlendiği Asya borsalarında ise Japonya hariç MSCI Asya Pasifik endeksi hafif satıcılı. Bu hafta diplomatik temaslar (Suudi Arabistan Savunma Bakanı'nın ABD ziyareti bugün gerçekleşmesi bekleniyor) dışında gündem yoğun. Fed faiz kararı, tarım dışı istihdamı verisi öne çıkan gelişmeler. Ayrıca ABD'de bilanço sezonu da devam edecekken, ABD Hazinesi'nin yeni borçlanma programı da faizlerin geldiği noktada önemli. Fed'in bu haftaki toplantısının piyasalarda önemli bir oynaklık yaratması beklenmezken, Fed'in “bekle-gör” tutumu sergileyebileceği öngörülüyor. Yurtiçinde ise çarşamba günü imalat PMI, perşembe günü TCMB Enflasyon Raporu, cuma günü ekim ayı enflasyonu açıklanacak. Bugün ise ekim ayı ekonomik güven endeksi takip edilecek. Ayrıca BDDK eylül ayına ait bankacılık verilerini paylaşacak. Jeopolitik haber akışıyla cuma akşam seansında yaklaşık %2 civarında düşen yakın vadeli kontrattaki harekete karşın bu sabahki yurtdışı fiyatlamalar nedeniyle BIST100'de açılışta daha az kayıp görülebilir. Gün içerisinde ise BIST100'ün yön bulmakta zorlanabileceğini ve dalgalı bir seyrin gözlenebileceğini düşünüyoruz.

Makroekonomi

ABD tarafında, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör eylül ayı verileri ile kişisel gelirler ve harcamalar eylül ayı verileri takip edildi. Eylül ayında PCE deflatörün aylık artış hızı bir önceki aya benzer şekilde %0,4 seviyesinde gerçekleşerek beklentilerin (%0,3 artış) üzerinde gelirken, yıllık bazda da bir önceki aya benzer şekilde %3,4 seviyesinde seyretti. Eylül ayında çekirdek PCE deflatörün artış hızı ise aylık bazda beklentilerle uyumlu olarak %0,1'den %0,3 seviyesine yükselerek son dört ayın en yüksek seviyesinde gerçekleşirken, yıllık bazda ise %3,8'den %3,7 seviyesine hafif geriledi ve böylece Mayıs 2021'den bu yana en düşük seviyede kaydedildi. Eylül ayında kişisel gelirlerin aylık bazda artış hızı ise %0,4'ten %0,3 seviyesine yavaşlayarak beklentilerin (%0,4 artış) altında gerçekleşirken, kişisel harcamaların aylık bazda artış hızı ise %0,4'ten %0,7 seviyesine yükselerek beklentilerin (%0,5 artış) üzerinde gelerek tüketim kaynaklı iç talebin hızlandığına işaret etti.

Ayrıca ABD'de ekim ayına ilişkin Michigan Üniversitesi tüketici güven endeksi nihai verisi takip edildi. Ekim ayına ilişkin Michigan Üniversitesi tüketici güven endeksi, yatay seyretme beklentilerine karşın 63'ten 63,8 seviyesine hafif yukarı yönlü revize edildi, bununla birlikte son beş ayın en düşük seviyelerindeki seyrini sürdürdü.

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, piyasaların odak noktasında, çarşamba günü Fed'in faiz kararı ve Fed Başkanı Powell'ın konuşması olacak. Piyasalarda Fed'in bu haftaki toplantısında faizleri sabit tutmasına neredeyse kesin gözle bakılıyor, bununla birlikte karar metninde ve Powell'ın konuşmasında önümüzdeki toplantılara ilişkin olası yeni sinyaller yakından takip edilecek. Bunun yanında, ekonomik faaliyetin görünümüne yönelik sinyal verecek olan ekim ayı S&P Global imalat sektörü nihai PMI verisi ve ISM imalat sanayi endeksi çarşamba günü ve hizmet sektörü nihai PMI verisi ve ISM imalat dışı endeksi ise cuma günü takip edilecek. Ayrıca perşembe günü üretimin seyrini ilişkin olarak eylül ayına ilişkin dayanıklı mal siparişleri nihai verisi ve fabrika siparişleri verisi açıklanacak. Diğer yandan, Fed'in para politikasına yön vermesi açısından istihdam piyasası verileri izlenecek. Bu kapsamda, istihdam piyasası verilerinden, çarşamba günü eylül ayı JOLTS açılan iş sayısı verisi ve ekim ayı ADP özel sektör istihdam verisi, perşembe günü haftalık yeni işsizlik maaşı başvuruları verisi ve cuma günü ise ekim ayı tarım dışı istihdam, işsizlik oranı ve ortalama saatlik kazançlar verileri izlenecek. Ayrıca eylül ayına ilişkin Conference Board tüketici güveni endeksi verisi yarın takip edilecek. Diğer yandan, konut piyasası verilerinden, yarın ağustos ayı S&P/Case-Shiller 20 Kent Konut Fiyat Endeksi ve çarşamba günü eylül ayı inşaat harcamaları takip edilecek.

Avrupa genelinde de son ekonomik görünüme ilişkin bilgi verecek olan ekim ayı HCOB imalat ve hizmet sektörleri öncü PMI verileri bu hafta takip edilecek. Ayrıca ECB'nin para politikasına yön verecek olan enflasyon verilerinden, bugün Almanya'da ve yarın Euro Bölgesi'nde ekim ayı öncü TÜFE verileri takip edilecek. Diğer yandan, bugün Almanya'da, yarın İtalya'da, Fransa'da ve Euro Bölgesi'nde bu yılın üçüncü çeyreğine ilişkin GSYH büyümesi öncü verileri açıklanacak. Cuma günü bunun yanında, küresel ticaretin görünümüne ilişkin de sinyal verecek olan Almanya eylül ayı dış ticaret verileri cuma günü açıklanacak. Ayrıca bugün Euro Bölgesi'nde ekim ayına ilişkin tüketici güveni nihai verisi takip edilecek.

Diğer yandan, perşembe günü İngiltere Merkez Bankası'nın (BoE) faiz kararı takip edilecek. Banka'nın bu haftaki toplantısında politika faiz oranını büyük olasılıkla sabit tutması bekleniyor.

Asya tarafında ise, yarın Çin'de ekonominin seyrine ilişkin sinyal verecek olan ekim ayı imalat sektörü ve imalat dışı resmi PMI verileri ile küçük ve orta ölçekli firmaların faaliyetlerinin seyrine ilişkin sinyal verecek olan ekim ayı Caixin imalat sektörü PMI verisi çarşamba günü ve ekim ayı Caixin hizmet sektörü PMI verisi ise cuma günü izlenecek. Bunun yanında, yarın Japonya Merkez Bankası'nın (BOJ) faiz kakarı takip edilecek. BOJ, geçen ayki toplantısında para politikasında yakında değişikliğe gideceği sinyalini vermemişti, bu kapsamda politika faiz oranını -%0,10 seviyesinde sabit tutmuştu ve 10 yıllık Japon devlet tahvili getiri eğrisi kontrol politikasında herhangi bir değişikliğe gitmemişti. BOJ Başkanı Ueda, %2 seviyesinde sürdürülebilir bir enflasyon görene kadar aşırı gevşek bir para politikasına ihtiyaç olduğunu vurgulamıştı. Banka'nın bu haftaki toplantısında da politika faiz oranını sabit tutması bekleniyor.

Yurt içinde ise, bugün ekim ayı ekonomik güven endeksi, yarın eylül ayı hizmet üretici fiyat endeksi ve dış ticaret dengesi verileri ve gelen yabancı ziyaretçi sayısı istatistikleri, çarşamba günü ekim ayı S&P Global/İSO imalat sektörü PMI verisi ve cuma günü ise ekim ayı TÜFE ve ÜFE verileri takip edilecek. Ayrıca perşembe günü TCMB tarafından yılın dördüncü Enflasyon Raporu yayınlanacak. Yılın dördüncü Enflasyon Raporu'nda TCMB'nin yıl sonu TÜFE tahmini ve enflasyon patikası takip edilecek ve TCMB Başkanı Erkan'ın sunumunda vereceği mesajlar izlenecek. Bunun yanında, yarın Hazine ve Maliye Bakanlığı tarafından Kasım-Ocak dönemine ilişkin 3 Aylık İç Borçlanma Stratejisi Raporu yayınlanacak.

Ekim ayında güven endekslerinin aylık bazda seyrine baktığımızda, hizmet sektörü güven endeksi %0,5, inşaat sektörü güven endeksi %0,9 ve reel kesim güven endeksi ise %0,2 oranında artış sergiledi ve tüketici güven endeksi ise %4,4 yükseliş kaydetmişti, buna karşın perakende ticaret güven endeksi %3,3 oranında gerilemişti. Güven endekslerinin alt kalemleriyle hesaplanan ekonomik güven endeksinin ise ekim ayında 95,40'tan 96,53'e yükselmekle birlikte 100 iyimserlik eşik değerinin altındaki seyrini dördüncü aya taşıdığını hesaplamaktayız.

Kültür ve Turizm Bakanlığı tarafından yayınlanan ağustos ayı verilerine göre, gelen yabancı ziyaretçi sayısı ağustosta aylık bazda %7 düşüşle 6,7 milyon kişi seviyesinde gerçekleşmekle birlikte, bu yılın ağustos ayındaki veri tarihsel olarak en iyi ağustos ayına işaret etmişti.

Ticaret Bakanlığı tarafından yayınlanan eylül ayı geçici dış ticaret verilerine göre, eylül ayında ihracat aylık bazda %4,9 artışla 22,7 milyar USD seviyesine yükselirken, ithalat ise aylık %8,6 oranında düşüşle 27,7 milyar USD seviyesine gerilemişti. Bu kapsamda, eylül ayında dış ticaret açığı ise aylık %42,4 oranında düşüşle 8,7 milyar USD'den 5 milyar USD seviyesine gerilemişti ve böylece son üç ayın en düşük seviyesinde kaydedilmişti, 2022 yılında aylık ortalama dış ticaret açığı 9,1 milyar USD seviyesindeydi, aylık dış ticaret açığı rekor seviyeye ise 14,3 milyar USD ile ocak ayında ulaşmıştı.

Eylül ayına ilişkin S&P Global/İSO imalat sektörü PMI, 49'dan 49,6 seviyesine hafif yükselmekle birlikte imalat sektöründe 50 büyüme eşik seviyesinin altındaki seyrini üçüncü aya taşımıştı ve böylece imalat sektörünün performansında ılımlı düzeyde yavaşlamaya işaret etmişti.

Eylül ayında TÜFE, aylık bazda kurlar, ücret ve vergi artışlarının geçişkenliğinin yavaşlamasıyla Bloomberg piyasa beklentisi olan %4,78 seviyesinin hafif altında aylık %4,75 artmıştı (temmuzda aylık bazda %9,49 artışla son 18 ayın en yüksek seviyesinde gerçekleşirken, ağustosta ise aylık bazda %9,09 seviyesinde kaydedilmişti), TÜFE yıllık bazda ise %58,94'ten %61,53 seviyesine yükselişti ve böylece aralık ayından bu yana en yüksek seviyelerdeki seyrini sürdürmüştü. Ana sanayi grupları bazında enerji ürünleri kalemindeki belirgin artış ÜFE'deki artışta belirleyici olmuştu. Bununla birlikte eylül ayında başta gıda ürünleri, kok ve rafine petrol ürünleri, elektrik, gaz üretim ve dağıtımı ve metalik olmayan diğer mineral ürünlerin etkisiyle ÜFE aylık %3,40 artış kaydetmişti ve böylece son dört ayın en düşük seviyesinde gerçekleşmişti (ağustosta %5,89 artmıştı). ÜFE 2022 yılında aylık ortalama %5,9 artış, 2003 yılından bu yana aylık ortalama yaklaşık %1,4 artış göstermişti). Yıllık bazda ÜFE ise, eylül ayında %49,41'den %47,44 seviyesine gerilemişti. Ekim ayında ise Bloomberg Anketi'ne göre TÜFE'nin, aylık medyan %4 seviyesinde gerçekleşmesi ve yıllık bazda medyan %62,25 seviyesinde gelmesi bekleniyor.

Şirket Haberleri

Ahlatçı Doğalgaz (AHGAZ, Nötr): Şirket'in, ilgili tarafları Ahlatcı Döviz ve Kıymetli Madenler Yetkili Müessese A.Ş., Ahlatcı Otomotiv İnş. San. ve Tic. A.Ş. ile Ahlatcı Kuyumculuk San. ve Tic. A.Ş.'ye ait sırasıyla 14,50mn adet, 13,35mn adet ve 2,15mn adet payın özel emir blok satış yöntemiyle yurtdışında yerleşik yabancı kurumsal yatırımcıya satış işlemi gerçekleştirilmiştir.

Alarko Holding (ALARK, Nötr): Bağlı Ortaklığı Alarko Tarım tarafından; Genseed Tohum Islah ve Üretim A.Ş.'nin toplam sermayesinin %80'ine denk gelen 80bin TL nominal değerli 80bin adet hissenin belirlenen kapanış şartlarının yerine getirilmesi koşuluyla 3,7mn USD karşılığı TL bedelle satın alınmasını öngören hisse devir sözleşmesinin 13.09.2023 tarihinde imzalandığı, hisse devir sözleşmesi uyarınca, hisse devir bedelinin kapanış tarihinde birtakım düzeltmelere tabi tutulacağı ve nihai devir bedelinin kesinleştiğinde duyurulacağı daha önceden kamuoyuna duyurulmuştu. Taraflar arasında gerçekleştirilen müzakereler ve yapılan düzeltmeler neticesinde nihai devir bedelinin 4,3mn USD karşılığı TL olarak belirlenmesine, avans olarak ödenmiş olan 1mn USD karşılığı TL bedelin nihai devir bedelinden mahsup edilmesine karar verilmiştir. Bu doğrultuda, Genseed Tohum Islah ve Üretim Anonim Şirketi'nin toplam sermayesinin %80'ine denk gelen 80bin TL nominal değerli 80bin adet hisse 27.10.2023 tarihi itibarıyla Bağlı Ortaklığı Alarko Tarım Şirketi tarafından devralınmıştır.

CW Enerji Mühendislik (CWENE, Sınırlı Pozitif): Şirket ile Agrobest Grup arasında imzalanan KDV hariç 2,6mn USD toplam bedelli sözleşme ile Manisa'da yer alan 2600 kWe kurulu güce sahip çatı tipi güneş enerjisi santrali projesinin, ilgili resmi kurum tarafından kabulü yapılarak devreye alındığı ve santralin elektrik üretimine başladığı açıklanmıştır.

Şirket ile MFS Yenilenebilir Enerji arasında, güneş enerjisi paneli satışı konusunda KDV Hariç 1mn USD (Sözleşme imza tarihi itibariyle bu tutar, TCMB Döviz alış TL/USD kuru ile KDV hariç toplam 30,4mn TL'dir.) tutarlı bir sözleşme imzalanmıştır. Söz konusu sözleşmeye istinaden Şirket'e, müşteri tarafından yaklaşık %20 avans ödemesi yapılmıştır. Belirtilen panel satışına ilişkin ürün tesliminin 2024 yılı ilk çeyreğinde tamamlanacağı açıklanmıştır.

Eczacıbaşı İlaç (ECILC, Nötr): Şirket, 2023 yılı 3. çeyrek net dönem zararı 333,7mn TL olarak açıklamıştır. Bir önceki yılın aynı döneminde Şirket 171,5mn TL net dönem karı açıklamıştı. Şirket 2022'nin 3. çeyreğinde 433,6mn TL olan satış gelirlerini, 3Ç2023'de %184,9 oranında arttırarak 1.235mn TL'ye çıkarmıştır. Brüt kar ise %213,1 oranında artmış ve 536,5mn TL olarak gerçekleşmiştir. Şirketin operasyonel giderleri %233,6 oranında artarak 347,7mn TL olurken, net faaliyet karı da 259,3mn TL (3Ç2022'de 216mn TL net faaliyet karı) olarak gerçekleşmiştir. Bunun yanında Şirket'in FAVÖK'ü 3. çeyrekte 266mn TL olurken FAVÖK marjı yıllık 4,5 puan artarak %21 olmuştur. Finansman tarafında 157,4mn TL net gider kaydedilirken, 388,9mn TL'si ertelenmiş olmak üzere toplam 474,5mn TL'lik vergi gideri sonrası Şirket'in 2023 yılı 3. çeyrek net dönem zararı 333,7mn TL olarak gerçekleşmiştir.

3. çeyrek zararı sonrasında Şirket'in 2023 yılı Ocak-Eylül dönemi net dönem karı 62mn TL olarak gerçekleşmiştir.

Öte yandan Şirket, daha önce yapılan anlaşma kapsamında bağlı ortaklığı Eczacıbaşı-Monrol'ün sermayesinin %7,5'ine karşılık gelen 5,1mn adet payı 2022 Tadil Protokolü'ndeki esaslara göre hesaplanan toplam 2,4mn EUR karşılığı olan 72,5mn TL satış bedeli ile Bozlu Grubu'na satarak, 27 Ekim 2023 tarihinde paylarını devretmiştir. Satış sonrasında Eczacıbaşı Monrol'ün sermayesinin %57,5'i Şirket'e, %42,5'i ise Bozlu Grubu'na ait hale gelmiştir.

İş Bankası (ISCTR, Nötr): 30.06.2023 tarihli finansal tablolar üzerinden gerçekleştirilmesi öngörülen iştirak modeliyle kolaylaştırılmış usulde kısmi bölünme işlemlerine, kısmi bölünme kapsamında payları devre konu olan yurt dışındaki bağlı ortaklıkların tabi olduğu otoriteler nezdinde yürütülen süreçler için ilave zamana ihtiyaç duyulduğundan, 31.12.2023 tarihli finansal tablolar üzerinden devam edilmesine karar verilmiştir.

Mia Teknoloji (MIATK, Sınırlı Pozitif): Şirket'in bağlı ortaklığı Tripy Mobility Teknoloji A.Ş.'nin, AR-GE Birimi tarafından geliştirilen Mikromobilite Yatırımları için Ekonomik, Çevresel ve Sosyal Etki Karar Destek Yazılımı (KarDest) projesi Gazi Üniversitesi Teknopark Yönetimi tarafından onaylanmıştır.

Proje bütçesinin 6,2mn TL olduğu, ulaşım altyapısı tasarımı ve kontrolünde yatırım kararlarını desteklemek için milli bir karar destek yazılımı geliştirerek sürdürülebilir ve erişilebilir şehir içi ulaşım planlaması, değerlendirmesi ve görselleştirmesi için yerel yönetimler, ulaştırma operatörleri, mobilite araç tasarım ve hizmet sağlayıcıları ile bireylere yardımcı olmanın amaçlandığı açıklanmıştır.

Şişe Cam (SISE, Pozitif): Şişe Cam'ın 3Ç2023'deki ana ortaklık net dönem karı yıllık bazda %11,6 oranında artarak 5.291mn TL olarak gerçekleşmiştir. Piyasanın 3Ç2023'deki ortalama kar beklentisi 3.770mn TL idi. Şişe Cam'ın satış gelirleri bu yılın üçüncü çeyreğinde 36.406mn TL seviyesinde gerçekleşerek (Beklenti: 35.638mn TL) yıllık %39,8 oranında büyüme (Dolar bazında %6 düşüş) kaydederken, brüt kar %35,1 oranında artış kaydetmiş ve 13.067mn TL'ye yükselmiştir. Brüt kar marjı ise 1,2 puan daralarak %35,9 olarak gerçekleşmiştir. Faaliyet giderleri %37,5 oranında artarak 7.386mn TL'ye çıkan Şirket'in FAVÖK'ü ise 7.406mn TL (Beklenti 6.218mn TL) gerçekleşerek yıllık %29,7 oranında artış kaydetmiştir. FAVÖK marjı da %20,3 olmuştur. Geçen yılın üçüncü çeyreğinde FAVÖK marjı %21,9 idi. Diğer yandan, Şirket bu çeyrekte 759mn TL yatırım faaliyetlerinden net gelir kaydederken, öz kaynak yöntemiyle değerlenen yatırımlardan elde edilen gelir 280mn TL olmuştur. Net finansman tarafında ise 494mn TL gider gerçekleşmiştir.

Üçüncü çeyrek karı sonrasında Şirket'in 9A2023 dönemindeki net dönem karı yıllık %2,1 oranında azalarak 13.360mn TL olarak gerçekleşmiştir.

Türk Hava Yolları (THYAO, Nötr): Uluslararası kredi derecelendirme kuruluşu Moody's, Şirket'in 2015 yılında ihraç etmiş olduğu USD cinsi Ekipman Teminatlı Geliştirilmiş Kredi Sertifikası'na ait kredi notunu B2'den B3'e düşürmüş, not görünümünü de Durağan olarak teyit etmiştir. Kuruluş, ilave olarak Şirket'in 2015 yılında ihraç etmiş olduğu JPY cinsi A ve B tipi Ekipman Teminatlı Geliştirilmiş Kredi Sertifikaları'na ait kredi notunu ülke notunun bir kademe üzerinde olacak şekilde B1'den B2'ye düşürmüş, not görünümünü de Durağan olarak değiştirmiştir.

Sektör Haberleri

Enerji: Enerji Piyasası Düzenleme Kurumunca (EPDK) elektrikte mesken, tarımsal sulama ve diğer tüketici gruplarına yönelik son kaynak tedarik tarifesi tüketim miktarları, 2024 yılı için mesken ve tarımsal faaliyetler tüketici grubuna yönelik yıllık 100 milyon kilovatsaat ve diğer tüketici gruplarına yönelik yıllık 1 milyon kilovatsaat olarak uygulanmaya devam edecek.

EPDK ayrıca, ilgili tebliğde yer alan ve 1 Ocak 2019'dan itibaren 1,0938 olarak uygulanan enerji tedarik maliyeti dışındaki diğer tüm maliyetler ile makul kar dikkate alınarak belirlenen katsayıyı da (KBK) sabit tuttu.

SPK Bülteni: Sermaye Piyasası Kurulu (SPK), Tureks Turunç Madencilik İç ve Dış Ticaretin pay başına 10,97 liradan ilk halka arzını onayladı.

DİĞER ŞİRKET HABERLERİ

Albaraka Türk Katılım (ALBRK): Banka, teminatlı yapıda yurtdışından yaklaşık 3,5 yıl vadeli, 51,3mn USD tutarında kaynak sağlamıştır. Gerçekleştirilen işlem ile birlikte 2023 yılında bu yöntem ile yurtdışından sağlanan fon tutarı toplamda 150mn USD seviyesine ulaşmıştır.

Anadolu Isuzu (ASUZU): Anadolu Isuzu'nun Çayırova'daki üretim tesislerinin çatılarında kurulan güneş enerjisi santralinin 1,2 MWp'lik ikinci etabı tamamlandı. Sürdürülebilirlik hedefleri ve “Yarınlara Dönüşüyoruz” stratejisi doğrultusunda hayata geçirilen projenin söz konusu fazının tamamlanmasıyla birlikte toplam kurulu gücü 6,7 MWp'ye ulaşan Anadolu Isuzu, ihtiyaç duyduğu elektriğin %70'ini güneş enerjisinden karşılamayı hedefliyor. (Kaynak: ekonomim.com)

Bien Yapı Ürünleri (BIENY): Şirket'in sermayesinde %100 oranında pay sahibi olduğu doğrudan bağlı ortaklığı Bien Banyo Ürünleri San. ve Tic. A.Ş'nin 60mn TL (Beheri 1,00 Türk Lirası) olan sermayesinin, 190mn TL (Beheri 1,00 Türk lirası) arttırılarak, 250mn TL'ye yükseltilmesine, arttırılan sermaye miktarının 105,2mn TL'lik kısmının, geçmiş yıl karlarından karşılanmasına, 84,8mn TL'lik kısmının ise, Şirket alacaklarından karşılanmasına karar verilmiştir. Sermaye artırımı sonrası, Bien Yapı Ürünleri San. Turizm ve Tic. A.Ş.'nin sahip olduğu pay %100 oranıyla devam edecek olup, değişiklik olmayacaktır.

Oncosem Onkolojik Sistemler (ONCSM): Şirket ile Antalya Eğitim ve Araştırma Hastanesi arasında, “Kemoterapi İlaç Hazırlama Hizmeti (36 Aylık)” sözleşmesi 27,7mn TL bedelle imzalanmıştır.

Politeknik Metal (POLTK): Politeknik Metal Sanayi ve Ticaret A.Ş. ile MacDermid Performans Solutions Kimyasal San. ve Tic. A.Ş. arasında, MacDermid tarafından ithal edilen ürünlerin yerelleştirilmesi ve üretim faaliyetlerini artırma projesi kapsamında yaklaşık 2.200 tonu bulan farklı türdeki yüzey işlem (metal kaplama) kimyasallarının en az 1 yıl süreli sipariş usulü üretilmesi, satışı ve teslimatına ilişkin “Tedarik Sözleşmesi” imzalanmıştır. Sözleşme taraflarca aksi kararlaştırılmadıkça birer yıl süreyle otomatik olarak kendiliğinden uzayacaktır. Ürünlerin tedarikine ve miktarına yönelik herhangi bir satış hedefi, ürünün satış miktarına yönelik sınırlama, alış/satış taahhüdü veya yükümlülüğü bulunmadığı, satışların sipariş usulü olacağından Şirket'in MacDermid ile yapacağı işlemlerde herhangi bir stoklama maliyeti ve riski bulunmamakta olup, sevk, nakliye ve sigorta giderlerinin MacDermid tarafından üstlenileceği açıklanmıştır.

Teknosa (TKNSA): Rekabet Kurulu tarafından Şirket hakkında 4054 sayılı Rekabetin Korunması Hakkında Kanun'un 4. maddesini ihlal ettiğine ilişkin herhangi bir bilgi ve belgeye ulaşılamadığından idari para cezası verilmesine yer olmadığına karar verilmiştir.

Temapol Polimer (TMPOL): Şirketin 5,4 Megavat kapasitesine kadar Saha tipi (Arazi Tipi) Güneş Enerjisi Santrali kurulumu projesi, TEDAŞ tarafından 5 yıl olmak üzere onaylanarak imzaları tamamlanmıştır. Bundan sonraki aşamada Kayseri ve Civarı Elektrik Türk A.Ş ile bağlantı anlaşması yapılacağı, bağlantı anlaşması sonrası da yatırım teşvik başvurusu ve projenin inşaatı süreçleri ile devam edileceği açıklanmıştır.

Turcas Petrol (TRCAS): Şirket'in %30 oranındaki iştiraki Shell & Turcas Petrol A.Ş., geçmiş yıl kârlarından karşılanmak üzere 400mnTL tutarında kâr dağıtımı kararı almıştır (Turcas payı net olarak 120mn TL).

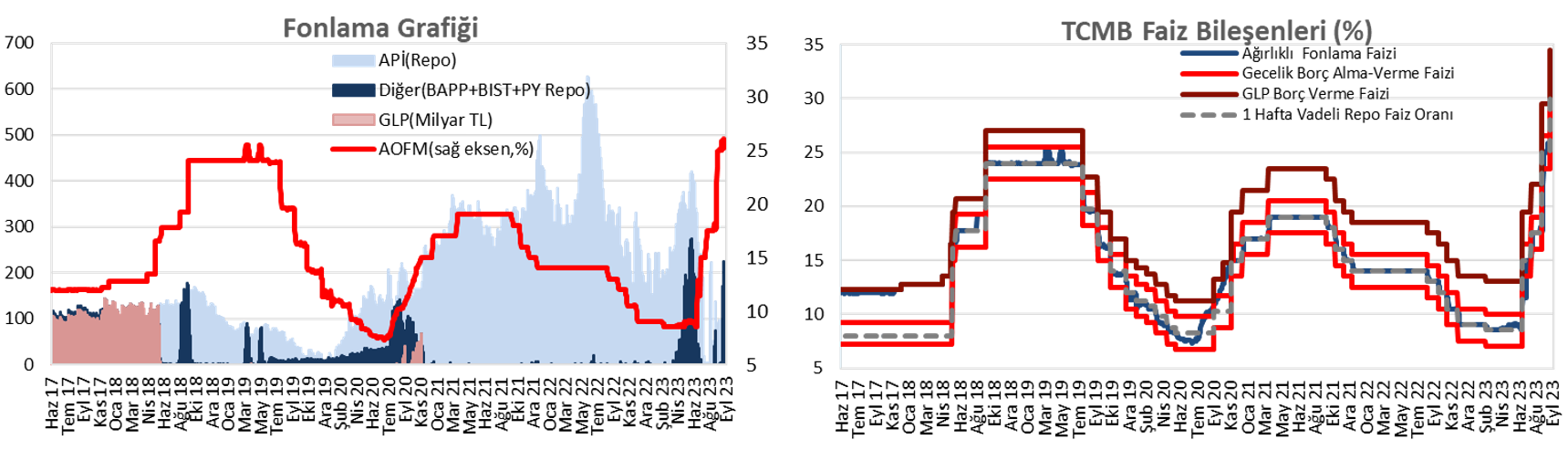

Faiz Piyasaları

Cuma günü ağırlıklı ortalama fonlama maliyeti %30 seviyesinde yatay seyretti. TCMB cuma günü 1 milyar TL'lik (%30'dan, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 5 milyar TL oldu.

Yurt içi tahvil piyasasında, cuma günü verim eğrisi genelinde faizlerde yükselişler görüldü. Bu kapsamda, günlük bazda faizlerde kısa ve orta vadeli tarafta 120 baz puana yaklaşan yükselişler gözlenirken, uzun vadeli tarafta 80 baz puana varan yükselişler görüldü.

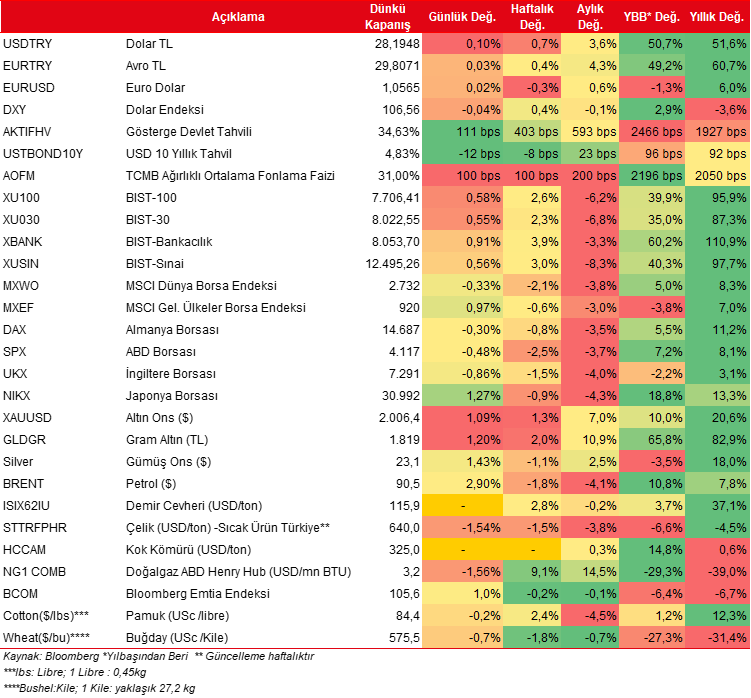

Günlük özet piyasa verileri

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

Bir Yorum Yazın

Ziyaretçi Yorumları - 0 Yorum