SON DAKİKA

GRAM ALTIN

5.490,71

DOLAR

42,2337

EURO

48,8137

STERLİN

55,5409

BIST 100

10.924,53

BITCOIN

$105840

ETHEREUM

$3620.07

TETHER

$0.999855

BNB

$1010.49

XRP

$2.42

SOLANA

$167.05

USDC

$0.999801

TRON

$0.291653

DOGECOIN

$0.180534

CARDANO

$0.58299

CHAINLINK

$16.17

Sanayi

OSB

TGB

SEB

DÜNYA

TİCARET

TOBB

İŞ DÜNYASI

İHRACAT

SANAYİ HABERLERİ

ÜRETİM

AR-GE

TEKNOLOJİ

YATIRIM

İÇ POLİTİKA

SAVUNMA

SEKTÖREL HABERLERİ

SANAYİ BAKANLIĞI

OSBÜK

TGBD

STK

SİAD

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

Kahramanmaraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

İstanbul,

15°C

açık

Sabah stratejisi

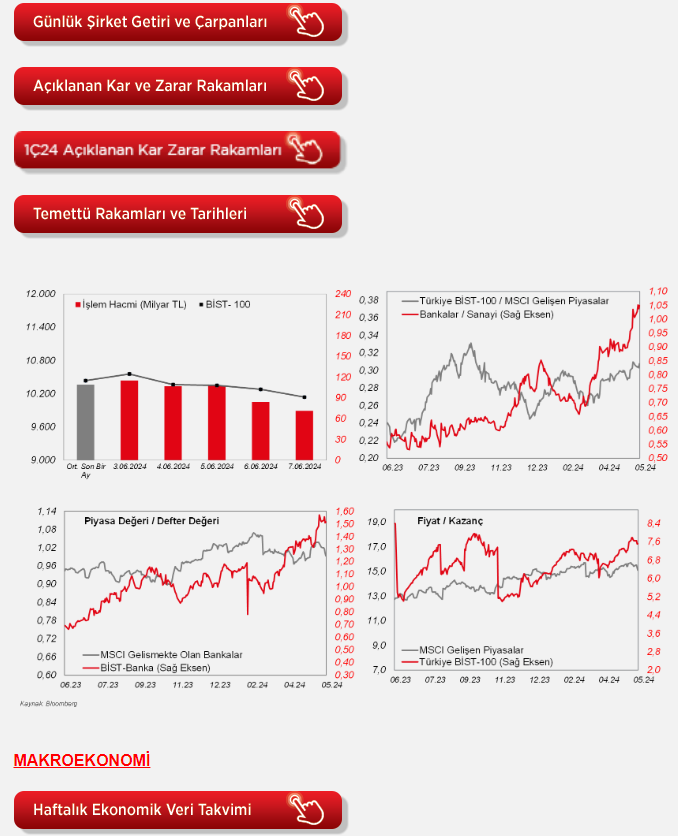

Geçen hafta da BIST100 endeksinde satıcılı seyir devam etti ve haftalık kayıp %2,5 oldu. Haftanın son dört işlem gününü ekside kapatan endekste cuma günü işlem hacmi de oldukça düşüktü.

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

Geçen hafta da BIST100 endeksinde satıcılı seyir devam etti ve haftalık kayıp %2,5 oldu. Haftanın son dört işlem gününü ekside kapatan endekste cuma günü işlem hacmi de oldukça düşüktü. Borsada alım satımda işlem vergisinin gündeme gelmesi önemli bir haber akışı olarak takip edilirken, aracı kurum endeksi (XAKUR) geçen hafta en çok düşen sektörlerdendi. Haftalık menkul kıymet istatistiklerinde yabancıların satış tarafında olmaya devam ettiği gözlenirken, Bankacılık endeksindeki kayıp (XBANK) %6 oldu. Genel olarak risk primindeki iyileşme trendinin devam etmesi son haftalardaki para çıkışının geçici olabileceği şeklinde değerlendirilebilir. Diğer yandan, borsa işlem vergisi ile ilgili bir netlik henüz oluşmadı.

Bununla birlikte ilk çeyrek finansalları da destekleyici değil. Kurun yatay seyrettiği diğer yandan enflasyonun sürdüğü ortamda ihracatçı ve dövizle iş yapan şirketler için oluşabilecek marj baskısı fiyatlanmaya devam edebilir. Enflasyon tarafında da yıllık bazda önümüzdeki dönemde düşüş eğilimi gözlenebilecekse de aylık bazdaki görüntü para politikasındaki sıkılığın bir süre daha devam edebileceğine işaret ediyor. Bu kapsamda BIST100 endeksinde baskı hafta başında da sürebilir. Önümüzdeki hafta uzun bayram tatili öncesinde de pozisyon ayarlamaları ek oynaklık yaratabilir. Yurtdışında da geçen hafta ECB'nin faiz indirimine rağmen şahin mesajlar vermesi ve cuma günü ABD'de açıklanan tarım dışı istihdam verisinin beklenenin çok üstünde gelmesiyle Fed'e yönelik belirsizliğin artması risk iştahını baskılamakta.

Ek olarak, hafta sonu yapılan Avrupa Parlamentosu seçimleri popülizmin tekrar yükselebileceği endişelerini beraberinde getirirken, Fransa Cumhurbaşkanı Macron'un, erken seçim kararı alması bu sabahın öne çıkan haber akışı. Avrupa vadelileri ekside. EURUSD paritesi de %0,5 civarında geriliyor. ABD vadelileri ise yatay. Diğer yandan, Japonya hariç MSCI Asya Pasifik endeksi %0,3 civarında geriyor. Bu hafta çarşamba günü ABD'de açıklanacak enflasyon verisi ve sonrasında Fed faiz kararı yurtdışındaki ajandada öne çıkıyor. Yurt içinde ise bugün nisan ayı sanayi üretimi verisi, iş gücü istatistikleri ve ödemeler dengesi verisi takip edilecek. Cuma günü TCMB tarafından haziran ayı Piyasa Katılımcıları Anketi de ajanda da yer alıyor.

ABD'de istihdam piyasası verilerinden, mayıs ayı tarım dışı istihdam, işsizlik oranı ve ortalama saatlik kazançlar verileri izlendi.

Buna göre, mayıs ayında tarım dışı istihdam artışı, 165 bin kişi seviyesinden 272 bin kişi seviyesine beklentilerin (180 bin kişi) üzerinde yükseldi, bunun yanında bir önceki ayın verisi de 175 bin kişi seviyesinden 165 bin kişi seviyesine hafif aşağı yönlü revize edildi.

İşsizlik oranı ise, mayıs ayında %3,9 seviyesinden %4 seviyesine hafif yükseldi ve böylece Ocak 2022'den bu yana en yüksek seviyede kaydedildi, beklentiler ise %3,9 seviyesinde yatay seyretmesi yönündeydi. Mayısta işsizlerin sayısı 157 bin artışla 6,65 milyon kişi olurken, istihdam edilenlerin sayısı ise 408 bin azalışla 161,1 milyona kişi seviyesine geriledi.

Enflasyonun seyri açısından bakılan ortalama saatlik kazançlar, yani ücretlerdeki artış hızı ise mayıs ayında aylık bazda %0,2'den %0,4 seviyesine yükselerek beklentilerin (%0,3 artış) üzerinde gerçekleşti ve son dört ayın en yüksek seviyesinde kaydedildi, yıllık bazda artış hızı ise %4'ten %4,1 seviyesine yükseldi, beklentiler ise yatay seyretmesi yönündeydi.

Ayrıca Almanya'da üretimin seyrine ilişkin olarak nisan ayı sanayi üretimi verisi izlendi. Almanya'da sanayi üretimi aylık bazda martta %0,4 oranında düşüşün ardından nisanda %0,1 oranında düşüş kaydederek düşüşünü ikinci aya taşıdı, beklentiler ise aylık %0,2 artış yönündeydi, yıllık bazda ise sanayi üretiminin daralma hızı %4,3'ten %3,9 seviyesine yavaşladı.

Yurt içinde ise, Hazine ve Maliye Bakanlığı tarafından mayıs ayı Hazine nakit dengesi verisi yayınlandı. Hazine nakit dengesi, mayıs ayında 234,7 milyar TL fazla verdi, nisan ayında 237,1 milyar TL açık, mart ayında 166,9 milyar TL açık, şubat ayında 202 milyar TL açık ve ocak ayında ise 201,5 milyar TL açık olmak üzere yılın ilk dört ayında toplam 807,5 milyar TL açık vermişti. 12 aylık kümülatif bazda nakit açığı ise nisan ayındaki 1,016 trilyon TL'den mayısta 951,3 trilyon TL'ye, GSYH'a oranı ise %3,34'ten %3,12'ye geriledi (GSYH verisi olarak 2024 yılı 1. çeyrek kümülatif verisi kullanıldı).

Yurt dışında bu hafta veri takvimine bakıldığında,

ABD tarafında, piyasaların odak noktasında, çarşamba günü Fed'in faiz kararı ve Fed Başkanı Powell'ın konuşması olacak. Ayrıca Fed'in yeni faiz patikası ve makroekonomik projeksiyonları da yayınlanacak. Fed, mart ayındaki toplantısında beklentilerle uyumlu olarak federal fonlama faiz aralığını %5,25-%5,50 bandında sabit tutmuştu ve böylece üst üste altı toplantıda faizleri değiştirmemişti, kararın oybirliğiyle alındığı görülmüştü. Ayrıca Fed, enflasyonun sürdürülebilir bir şekilde %2'ye doğru ilerlediğine dair daha fazla güven kazanana kadar faizleri düşürmenin uygun olacağını düşünmediğini yinelemişti. Bunun yanında Fed, bilanço küçültme hızını yavaşlattığını da belirtmişti. Fed Başkanı Powell ise, son açıklamasında, enflasyonun gerileyeceğine dair güvenin önceki dönemden daha düşük olduğunu belirterek, enflasyonun gidişatı konusunda sabırlı olunması gerektiğini ve politika faizini bulunduğu yerde tutmalarının daha muhtemel olduğunu söyleyerek politika faizinin daha uzun süre yüksek kalabileceğine işaret etmişti. Birçok Fed üyesi, faiz oranlarını düşürürken aceleci olmayacaklarını ve temkinli bir yaklaşım sergilenmesi gerektiğini belirterek, olası faiz indirimlerinin yılın sonlarında yapılabileceği şeklinde yönlendirmede bulunmakta. Swap piyasasında, Fed'in bu haftaki toplantısında faizleri sabit tutmasına neredeyse kesin gözle bakılırken, Fed'den bu yıl ilk faiz indiriminin eylül ayında gerçekleştirilmesi olasılığı %45 seviyesinde, aralık ayında faiz indirim olasılığı ise %63 seviyesinde bulunmakta. Ayrıca Fed'in para politikasına yön vermesi açısından yakından takip edilecek verilerden, çarşamba günü mayıs ayı TÜFE verileri ve perşembe günü ise mayıs ayı ÜFE verileri izlenecek. Bunun yanında, perşembe günü istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi izlenecek. Cuma günü, diğer yandan haziran ayına ilişkin Michigan Üniversitesi tüketici güven endeksi öncü verisi takip edilecek.

Avrupa tarafında ise, bugün Euro Bölgesi'nde haziran ayına ilişkin Sentix yatırımcı güveni verisi yayınlanacak. Ayrıca ECB'nin para politikasına yön verecek olan verilerden çarşamba günü Almanya'da mayıs ayına ilişkin nihai TÜFE verisi açıklanacak. Almanya'da manşet TÜFE'nin aylık bazda artış hızı mayısta %0,5'ten %0,1 seviyesine yavaşlayarak beklentilerin (%0,2) altında kaydedilirken, yıllık bazda ise Mayıs 2021'den bu yana en düşük seviye olan %2,2'den %2,4 seviyesine hafif yükselmişti. Bunun yanında, çarşamba günü İngiltere'de nisan ayına ilişkin aylık bazda GSYH büyüme verisi takip edilecek. Bunun yanında, Euro Bölgesi'nde üretimin seyrine ilişkin olarak nisan ayı sanayi üretimi verisi perşembe günü izlenecek. Cuma günü, öte yandan Euro Bölgesi'nde nisan ayı dış ticaret dengesi verisi takip edilecek.

Asya tarafında ise, küresel enflasyonun seyrine de yönelik sinyal veren Çin'in mayıs ayı TÜFE ve ÜFE verileri çarşamba günü takip edilecek. Mayısta ise yıllık bazda TÜFE'nin %0,3'ten %0,4 seviyesine yükselmesi ve ÜFE'nin ise düşüş hızının %2,5'ten %1,5 seviyesine yavaşlaması bekleniyor. Cuma günü, ayrıca Japonya Merkez Bankası'nın (BOJ) toplantısı takip edilecek. BOJ, mart ayında negatif faiz politikasını sonlandırmasının ardından nisan ayı toplantısında politika faizini %0 ile %0,10 aralığında sabit tutmuştu. BOJ ayrıca tahvil alımlarına devam edeceğini belirtmişti. BOJ Başkanı Ueda ise yaptığı açıklamada, mart toplantısında kararlaştırıldığı şekilde tahvil alacaklarını, finansal piyasa ve döviz piyasası hareketlerine, bunların ekonomi ve fiyatlara etkisine dikkat göstermeleri gerektiğini, para politikasının gelecekteki ekonomi, fiyat ve finans şartlarına bağlı olarak ayarlanacağını, trend enflasyonun %2'ye doğru gitmesi durumunda ise politika faizlerini artıracaklarını, döviz kurlarının ekonomi ve fiyatlara etkisini takip etmeye devam edecekleri söylemişti. Banka'nın bu haftaki toplantısında ise politika faizini sabit tutması beklenirken, gelecek döneme yönelik para politikasına ilişkin verebileceği olası yeni sinyaller takip edilecek.

Yurt içinde ise, bugün nisan ayı sanayi üretimi verisi, iş gücü istatistikleri ve ödemeler dengesi verisi, yarın nisan ayı ticaret satış hacmi ve ciro endeksleri, çarşamba günü nisan ayı inşaat maliyet endeksi ve özel sektörün yurt dışından sağladığı kredi borcu istatistikleri, perşembe günü mayıs ayı konut satışları verileri ve nisan ayı kısa vadeli dış borç istatistikleri ve cuma günü ise nisan ayı uluslararası yatırım pozisyonu istatistikleri ve mayıs ayı tarım ürünleri üretici fiyat endeksi verisi takip edilecek. Cuma günü ayrıca TCMB tarafından haziran ayı Piyasa Katılımcıları Anketi yayınlanacak.

Sanayi üretimi mevsim ve takvim etkisinden arındırılmış bazda aylık olarak şubat ayında %2,8 oranında artışın ardından mart ayında %0,3 oranında düşüş kaydetmişti ve böylece aralıksız üç ay boyunca yükselişin ardından martta daralma yaşanmıştı. Takvim etkisinden arındırılmış sanayi üretim endeksinin ise yıllık olarak artış hızı şubat ayındaki %11,2 seviyesinden, mart ayında %4,3 seviyesine yavaşlamıştı.

Aylık bazda mart ayında net hizmet gelirlerindeki kısmi artışa (özellikle net seyahat gelirlerindeki artışa) karşın dış ticaret açığındaki kısmi artışın etkisiyle aylık cari denge 4,54 milyar USD ile beklentilerin (3,75 milyar USD) üzerinde açık vermişti ve böylece son altı ayın en yüksek seviyesinde açık kaydedilmişti, ocakta 2,67 milyar USD açık ve şubatta ise 3,64 milyar USD açık vermişti. 12 aylık kümülatif verilere göre cari açık ise, şubat ayındaki 31,9 milyar USD'den mart ayı itibarıyla 31,2 milyar USD seviyesine iyileşmişti. 12 aylık kümülatif cari denge/GSYH oranı ise, Mayıs 2023'te %5,6 seviyesine ulaşmasının ardından Mart 2024 itibarıyla %2,7 seviyesine iyileşmişti (2024 yılı 1. çeyrek kümülatif GSYH verisi alındı). Nisanda ise aylık cari açığın 6,1 milyar USD seviyesine yükselmesi bekleniyor.

Arındırılmamış verilere göre işsizlik oranı şubat ayındaki %9,2 seviyesinden mart ayında 0,4 puanlık düşüşle %8,8 seviyesine gerilemişti ve böylece son dört ayın en düşük seviyesinde gerçekleşmişti, bunun yanında tek haneli seviyelerdeki seyrini aralıksız on birinci aya taşımıştı. Detaylara bakıldığında, martta aylık bazda istihdam edilenlerin sayısı 11 bin kişilik sınırlı düşüş sergilerken, işsizlerin sayısı ise 141 bin kişilik azalış kaydetmişti. Böylece toplam istihdam edilenlerin sayısı mart ayında 32 milyon 252 bin kişi seviyesinde gerçekleşerek rekor seviyelerdeki seyrini sürdürmüştü.

Tüketim harcamalarına dair izlediğimiz perakende satış hacmi aylık bazda şubat ayında %3,6 oranında artışın ardından martta yavaşlayarak yatay seyre (%0 değişim) geçmişti ve böylece iç talepte hızlanmaya işaret ederek son yedi ayın en düşük seviyesinde kaydedilmişti. Perakende satış hacminin yıllık artış hızı ise şubat ayındaki %25,2'den mart ayında %19,4 seviyesine yavaşlamıştı.

Toplam konut satışları, aylık bazda martta %12,2 oranında artışın ardından nisanda %39,47 oranında düşüş kaydederek 75.569 adet seviyesinde gerçekleşmişti ve böylece son üç aylık yükseliş serisini sonlandırmıştı, bunun yanında yıllık bazda (bir önceki yılın aynı ayına göre) ise %11,8 oranında düşüş sergilemişti.

Şirket haberleri

CW Enerji (CWENE, Sınırlı Pozitif): Şirket ile Yörpaş Yöresel unvanlı Komagene markasına sahip şirket ile arazi tipi GES kurulumu gerçekleştirmek amacıyla KDV hariç 3,8mn USD tutarında sözleşme imzalanmıştır. Sözleşmeye istinaden 1 hafta içerisinde yaklaşık %20 oranındaki avans ödemesi şirkete yapılacak olup söz konusu projenin 2024 yılının son çeyreği içerisinde tamamlanması planlanmaktadır.

Ford Otosan (FROTO, Nötr): Şirket, sürdürülebilirlik hedefleri doğrultusunda döngüsel ekonomiye katkı sağlayacak yeni projesi FO&US'u hayata geçirdiğini açıkladı. Pomega Enerji Depolama Teknolojileri A.Ş. ile yürütülmesine karar verilen FO&US projesi, Ford Otosan'ın atık bataryalarını enerji depolama sistemlerinde kullanarak çevresel ve ekonomik açıdan değer yaratmayı amaçlıyor. Ford Otosan için ilk ömrü tamamlanan araç bataryalarından ilk ikincil yaşam projesi olma özelliği taşıyan FO&US projesi, atık bataryaların döngüsel ekonomiye katkı sağlayacak şekilde yeniden değerlendirilmesini hedefliyor. (Matriks)

Girişim Elektrik (GESAN, Sınırlı Pozitif): Şirket'in 1Ç2024 ana ortaklık net dönem karı 34mn TL olarak açıklanmıştır. Şirket, 2023 yılının aynı çeyreğinde 83mn TL ana ortaklık net dönem karı kaydetmişti. Şirketin satış gelirleri bir önceki yılın aynı dönemine göre %130 oranında artmış ve 2.652mn TL olmuştur. Aynı dönemde brüt karı ise %11 oranında azalarak 765mn TL'ye gerilemiştir. Brüt kar marjı ise 46 puan azalışla %28,8 olarak gerçekleşmiştir. Bu dönemde operasyonel giderler %19,2 oranında artmış ve 168mn TL'yi göstermiştir. Diğer faaliyetlerden ise 1Ç2024'te net 85mn TL'lik gelir kaydedilmiş ve bunlara bağlı olarak da 682mn TL faaliyet karı oluşmuştur. Şirket'in 1Ç2024 FAVÖK'ü 648mn TL olurken, FAVÖK marjı %24,4 seviyesinde gerçekleşmiştir. Yatırım faaliyetlerinden 142mn TL'lik gelir kaydedilmiştir. 1Ç2024'de net finansman giderleri 108mn TL olmuştur. Bu dönemde 477mn TL parasal kayıp (1Ç2023: 125mn TL parasal kayıp) açıklamıştır. 176mn TL'lik vergi gideri ve 32mn TL'lik azınlık payları sonrasında şirketin 1Ç2024 ana ortaklık net dönem karı 34mn TL olarak gerçekleşmiştir.

İş Bankası (ISCTR, Nötr): İş Bankası, 500mn USD tutarında sürdürülebilir eurotahvil ihracı gerçekleştirdi. Kaynak: Matriks

Reeder Teknoloji (REEDR, Sınırlı Pozitif): Şirket'in satışa sunacağı ilk elektrikli aracı “reEV Classical” projesinin Türkiye pilot üretimi tamamlanmıştır. Yurtdışından satın alınan sertifika ile üretilen ilk hazır aracın Türkiye'de yol testlerine başlandığı, seri üretim için ilk siparişlerin verildiği ve seri üretime 2024 Ağustos döneminde başlanacağı açıklanmıştır.

Dizaynı ve teknolojisi Reeder tarafından geliştirilen bir diğer elektrikli araç, “reeder Fancy”nin ilk prototip üretiminin 30 Haziran 2024'te tamamlanmış olacağı ve sertifikasyon sürecine başlanacağı açıklanmıştır. Ağustos 2024 döneminde sertifikasyon sürecinin tamamlanması planlanan reeder Fancy'nin seri üretimi için ilk siparişlerin de Ağustos 2024 döneminde verilmesi planlanmaktadır.

Şirket'in “reeV Max” elektrikli aracının prototip çalışmalarını Ağustos 2024 döneminde bitirip, sertifikasyon sürecine başlanması planlanmaktadır. Bu modelin seri üretimine Eylül 2024 döneminde başlanması ve ilk ürünün satışı için Ekim 2024 dönemi hedeflenmektedir. Bu proje aynı zamanda A1 segmentine de uygun olup, A1 segmentinde sertifikasyon sürecini 2025 yılında tamamlayıp, aynı yılda satışa başlanması planlanmaktadır.

Yapı ve Kredi Bankası (YKBNK, Nötr): Banka'nın 30.04.2024 tarihi itibarıyla toplam 1.245mn TL olan tahsili gecikmiş alacak tutarının, Denge Varlık Yönetim A.Ş., Doğru Varlık Yönetim A.Ş., Dünya Varlık Yönetim A.Ş., Emir Varlık Yönetim A.Ş. ve Ortak Varlık Yönetim A.Ş.'ye toplam 463mn TL bedelle satılmasına karar verilmiştir.

Öte yandan, Banka'nın yurtdışı dolaylı bağlı ortaklığı Yapı Kredi Malta'nın tasfiyesi tamamlanmıştır.

Diğer şirket haberleri

BMS Sanayi (BMSTL): Şirket, Batı Avrupa bölgesinde Enerji Sektöründe faaliyet gösteren bir müşterisinden yaklaşık 2mn EUR tutarında yüksek katma değerli ürün grubu için sipariş almıştır. İlgili siparişin, satın alma sözleşmelerinin prensip olarak imzalanması için anlaşma sağlanmış olup, sevkiyatının başlanması 2.ve 3. çeyrekte planlanmaktadır.

Lila Kağıt (LILAK): Şirket'in üretim tesislerinde tüketilen enerjinin bir kısmının Güneş Enerjisi Santrali (GES) kurularak üretilmesi hedefi doğrultusunda; Bitlis'de kurulması planlanan GES projesinin sistem bağlantısı için TEİAŞ Genel Müdürlüğü'ne yapılan yaklaşık 28.600 kWp DC / 28.1 MWe AC kapasiteli arazi GES projesinin Bağlantı Anlaşmasına Çağrı Mektubu başvurusu, uygun bulunmuştur.

Onur Teknoloji (ONRYT): Şirket, yurtiçi bir müşterisinden, yurtdışına ihraç edilecek hava platformlarına yönelik ses haberleşme ve kayıt sistemleri tedariki kapsamında, 430mn USD tutarında bir sipariş almıştır. Sipariş konusu ürünlerin teslimatlarının 2024 yılı içinde tamamlanması planlanmaktadır.

Platform Turizm (PLTUR): Şirket'in, İstanbul Büyükşehir Belediyesi Destek Hizmetleri Şube Müdürlüğü tarafından düzenlenen, 645 Sürücülü Personel İle 1942 Araç Kiralama Hizmet Alım İşine vermiş olduğu 626,5mn TL'lik teklif, firma uhdesinde kalmıştır.

Ek olarak Şirket'in özel sektör personel taşıma projeleri kapsamında yeni bir sözleşme imzalanmıştır. Yapılan sözleşmenin Şirket satışlarına 28,5mn TL katkı sağlayacağı öngörülmektedir.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

Bir Yorum Yazın

Ziyaretçi Yorumları - 0 Yorum