SON DAKİKA

GRAM ALTIN

5.700,41

DOLAR

41,9497

EURO

48,9918

STERLİN

56,2776

BIST 100

10.237,17

BITCOIN

$104762

ETHEREUM

$3726.3

XRP

$2.25

TETHER

$1.001

BNB

$1050.56

SOLANA

$177.43

USDC

$0.999898

DOGECOIN

$0.180407

TRON

$0.305122

CARDANO

$0.610066

CHAINLINK

$16.22

STELLAR

$0.297668

Sanayi

OSB

TGB

SEB

DÜNYA

TİCARET

TOBB

İŞ DÜNYASI

İHRACAT

SANAYİ HABERLERİ

ÜRETİM

AR-GE

TEKNOLOJİ

YATIRIM

İÇ POLİTİKA

SAVUNMA

SEKTÖREL HABERLERİ

SANAYİ BAKANLIĞI

OSBÜK

TGBD

STK

SİAD

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

Kahramanmaraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

İstanbul,

20°C

parçalı bulutlu

Sabah stratejisi

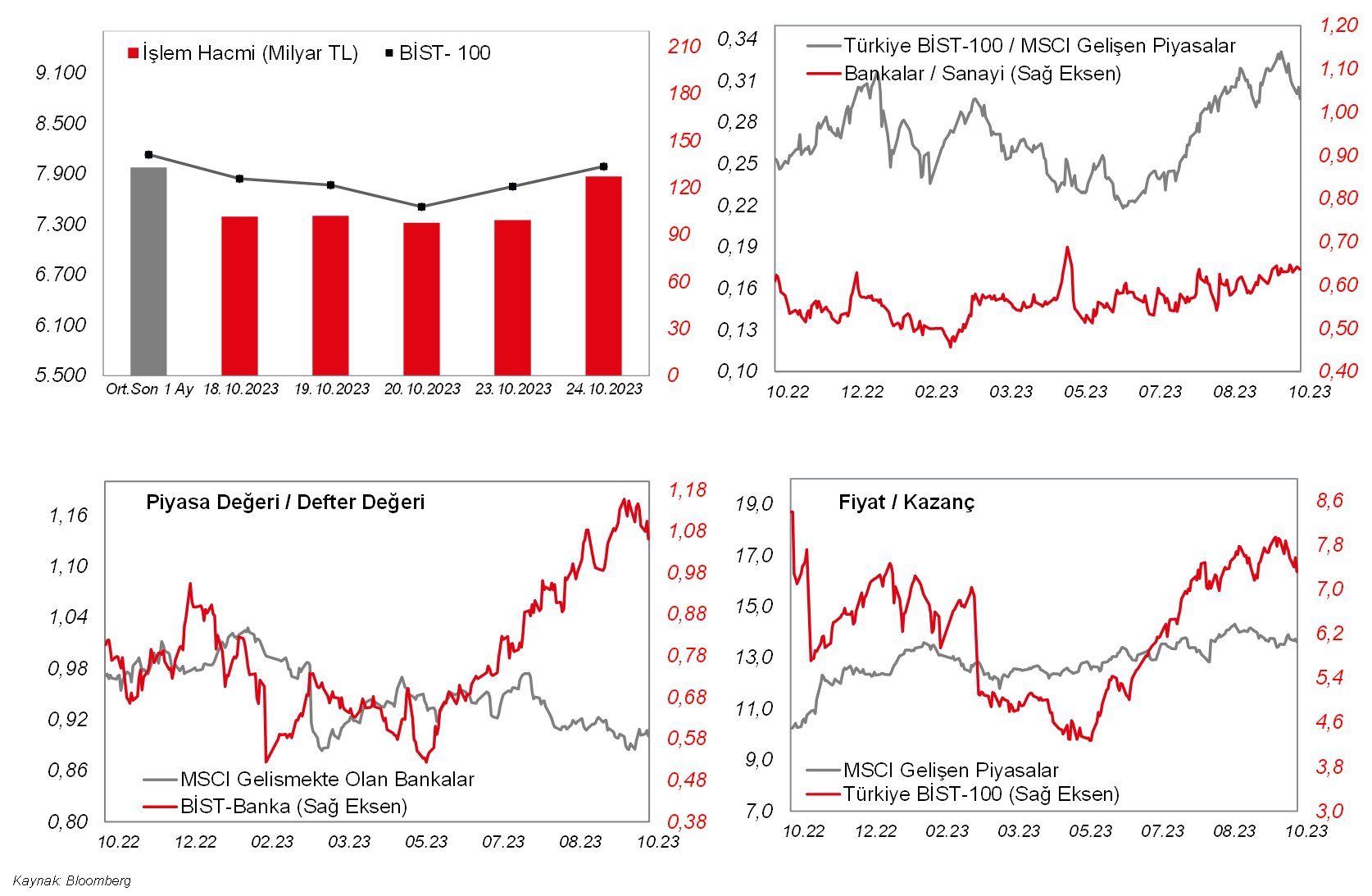

BIST100’de pazartesi günü başlayan (%+3,2) yükseliş dün de devam etti. Kapanışa doğru 8.015 seviyesini gören endekste kapanış 7.990’dan (%+3,1) gerçekleşti.

BIST100'de pazartesi günü başlayan (%+3,2) yükseliş dün de devam etti. Kapanışa doğru 8.015 seviyesini gören endekste kapanış 7.990'dan (%+3,1) gerçekleşti. İşlem hacmi de yeniden artarak 127 milyar TL olarak gerçekleşti. BIST100'de 98 hisse günü pozitif bölgede tamamlarken, bankacılık endeksine ek olarak, EREGL, BIMAS ve THYAO endeksteki yükselişe puan bazlı katkı yapan hisseler olarak öne çıktı. Yurtdışı tarafta ise ABD 10 yıllık tahvil faizi %4,80'e kadar geri çekilirken, Ons Altın, jeopolitik risklerin devam ettiği ortamda yatay görüntüsünü korudu. Diğer taraftan, Brent petrol 90 dolar seviyelerinden 86 dolar seviyelerine kadar düşüş kaydetti. Riskli varlıklara ilginin arttığı ortamda, Amerikan endeksleri de %0,6-0,9 arasında yükselişlerle günü tamamladı. ABD'de Verizon, GE, Coca-Cola, 3M gibi şirketlerin 3. Çeyrek sonuçlarının beklentilerden iyi gelmesi de olumlu algıyı destekledi. Avrupa'da borsalar yeşil taraftaydı, Euro Stoxx 50 endeksi %0,6 artıda kapattı. Bu sabaha baktığımızda, Asya'da (Çin'in mali teşvik boyutunu artırmasının da etkisiyle) pozitif bir görüntü var, Japonya hariç MSCI Asya Pasifik endeksindeki yükseliş %0,4 civarında. Dün seans kapanışından sonra açıklanan Alphabet finansalları (bulut bilişim performansı nedeniyle) olumsuz ve Microsoft finansalları ise olumlu karşılandı. Bu ortamda ABD vadelileri karışık bir görüntü sergiliyor. Avrupa vadelilerinde olumlu görüntü hakim. Yurtiçinde, son 2 günlük yükselişin ardından yükseliş (iyi gelen 3. çeyrek finansallarının da olumlu etkisiyle) bugün de devam edebilir. Bugün yurtiçinde kapasite kullanımı ile reel kesim güven endeksini takip edeceğiz. Almanya'da IFO iş ortamı güven endeksi, ABD'de ise yeni konut satışları izlenecek diğer veriler arasında. Yurtiçinde, seans kapanışından sonra, TUPRS, AYGAZ, FROTO, TOASO ve TURSG'nin finansal sonuçları açıklanacak. ABD'de ise Boeing, IBM ve Meta'nın açıklanması beklenen finansalları ön plana çıkıyor.

MAKROEKONOMİ

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal veren ekim ayı S&P Global imalat ve hizmet sektörleri öncü PMI verileri takip edildi. Buna göre, ekim ayında imalat PMI, hafif gerileme ve daralma bölgesinde seyretme beklentilerine karşın 49,8'den 50 eşik seviyesine yükselerek imalat sektörünün daralma bölgesinden çıktığına ve faaliyetlerinin durağan seyre geçtiğine işaret etti ve böylece son altı ayın en yüksek seviyesine ulaştı. Detaylara bakıldığında, firmaların talep koşullarında nisan ayından bu yana ilk kez iyileşme gözlenirken, yeni siparişlerde bir yıldan uzun bir sürenin en hızlı artışı kaydedildi. Bunun yanında, özellikle petrol ve petrol türevi ham maddelerin fiyatlarındaki artışların etkisiyle firmaların girdi fiyatları artış hızı nisan ayından bu yana en sert artışı kaydederken, firmaların ürün satış fiyatları artış hızı ise satışları artırmak için Ekim 2020'den bu yana en yavaş seviyede gerçekleşti. Ayrıca imalat sektörü firmalarının gelecek döneme ilişkin iyimserlik göstergesinin gerilemesi ise önümüzdeki dönemde imalat sektörü faaliyetlerinin zayıflayabileceğine işaret etti.

ABD'de ekim ayında hizmet PMI ise, 50 eşik seviyesinin altına geçişle hizmet sektöründe daralmaya işaret etme beklentilerine karşın 50,1'den 50,9 seviyesine yükselerek hizmet sektöründe büyümenin hızlandığına işaret etti ve böylece son üç ayın en hızlı büyümesi kaydedildi. Detaylara bakıldığında, ekimde yeni alınan işler, bir önceki aya göre daha yavaş olmakla birlikte art arda dördüncü ayda düşüş sergilerken, buna karşın firmaların istihdam seviyeleri arttı. Ayrıca firmaların girdi fiyatları artış hızı imalat sektörüne göre daha ılımlı seviyede gerçekleşirken, firmaların ürün satış fiyatları artış hızında ise belirgin yavaşlama gözlendi. Bunu yanında, hizmet sektörü firmalarının gelecek döneme ilişkin iyimserlik göstergesinin yükselmesi önümüzdeki dönemde hizmet sektörü faaliyetlerinin canlanabileceğine işaret etti.

Ayrıca Avrupa genelinde de son ekonomik görünüme ilişkin bilgi veren ekim ayı HCOB imalat ve hizmet sektörleri öncü PMI verileri takip edildi.

Bu kapsamda öncü verilere göre ekim ayında bölge genelinde imalat PMI'lar, ECB'nin faiz artışlarının ardından finansal koşullardaki sıkılaşmanın ve zayıflayan talebin etkisiyle 50 büyüme eşik seviyesinin altında daralma bölgesindeki seyirlerini sürdürdü. Buna göre imalat PMI'lar, ekim ayında Fransa'da 44,2'den 42,6'ya ve Euro Bölgesi'nde 43,4'ten 43'e gerileyerek imalat sektöründe daralma hızının hafif arttığına işaret ederken, Almanya'da 39,6'dan 40,7'ye ve İngiltere'de 44,3'ten 45,2'ye yükselerek imalat sektöründe daralma hızının hafif yavaşladığına işaret etti.

Bölge genelinde ekim ayında hizmet PMI'lar ise, finansal koşullardaki sıkılaşmanın ve zayıflayan talebin etkisiyle Almanya'da 50 eşik seviyesinin altına gerileyerek yeniden daralma bölgesine geçerken, diğer bölgelerde ise daralma bölgesindeki seyirlerini sürdürdü. Bu kapsamda ekim ayında hizmet PMI'lar, Almanya'da 50,3'ten 48'e gerileyerek hizmet sektörünün yeniden daralma bölgesine geçtiğine işaret ederken, İngiltere'de 49,3'ten 49,2'ye ve Euro Bölgesi'nde 48,7'den 47,8'e gerileyerek hizmet sektöründe daralma hızının hafif arttığına ve Fransa'da ise 44,4'ten 46,1'e yükselerek hizmet sektöründe daralma hızının yavaşladığına işaret etti.

Bunun yanında, Almanya'da kasım ayına ilişkin GfK tüketici güveni verisi, -26,7'den -28,1 seviyesine gerileyerek beklentilerin üzerinde düşüş kaydetti ve böylece nisan ayından bu yana en düşük seviyelerdeki seyrini sürdürdü. Detaylara bakıldığında, tüketici güvenindeki düşüşte, özellikle hanehalklarının satın alma gücünü zayıflatan artan gıda ve enerji ürünleri fiyatlarının yanında tüketicilerin tasarruf eğiliminin son on yılın en yüksek seviyesine yükselmesi belirleyici oldu, ayrıca tüketicilerin gelir beklentilerinin gerilemesi de düşüşü destekledi.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, TSİ 23.35'te Fed Başkanı Powell'ın konuşması, Fed'in para politikasına yönelik olası yeni sinyaller bakımından yakından takip edilecek.

Ayrıca ABD'de konut piyasası verilerinden, eylül ayı yeni konut satışları verisi TSİ 17'de takip edilecek. Yeni konut satışları, Fed'in faiz artışları sonrasında sıkılaşan finansal koşullarla mortgage faiz oranlarının yükselmesinin etkisiyle aylık bazda ağustos ayında %8,7 oranında gerileyerek beklentilerin üzerinde düşüş kaydetmişti ve böylece Eylül 2022'den bu yana en büyük düşüşünü gerçekleştirmişti.

Avrupa tarafında ise, Almanya'da imalat, inşaat, toptan ve perakende ticaret sektörlerinde faaliyet gösteren firmaların, ekonomide mevcut ve gelecek 6 aylık döneme yönelik değerlendirmelerini yansıtan IFO iş dünyası endeksi ekim ayı verisi TSİ 11'de açıklanacak. Endeksin ekim ayında 86 seviyesine hafif yükselmesi bekleniyor.

Bunun yanında, Kanada Merkez Bankası'nın toplantısı TSİ 17'de izlenecek. Banka, eylül ayındaki toplantısında politika faizini beklentilerle uyumlu 2001'den bu yana en yüksek seviye olan %5 seviyesine sabit tutmuştu. Ayrıca Banka, söz konusu kararı, ülke ekonomisinde belirgin bir yavaşlamanın kanıtlarına dayandırmıştı, bunun yanında gelecekteki faiz kararlarının son verilerle belirleneceğinin sinyalini vermişti. Banka'nın bugünkü toplantısında ise politika faizini %5 seviyesinde sabit tutması beklenmekte.

Yurt içinde ise, TSİ 10'da ekim ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri takip edilecek.

ŞİRKET HABERLERİ

Akçansa (AKCNS, Pozitif): Akçansa'nın 3Ç2023'deki ana ortaklık net dönem karı yıllık %58,7 oranında artarak 1.310mn TL olarak gerçekleşmiş ve ortalama piyasa beklentisi olan 1.081mn TL'nin üzerinde gerçekleşmiştir. Bizim beklentimiz ise 984mn TL idi. Satış gelirleri beklentimizin bir miktar üzerinde gerçekleşirken, net finansman ve vergi gideri öngörümüze karşın net finansman ve vergi geliri yazılmıştır. Şirket'in satış gelirleri, yurtiçi satışların önemli desteğiyle 3Ç2023'de 4.291mn TL (Beklenti: 4.208mn TL) gerçekleşerek yıllık %65,9 oranında büyürken, maliyetler %36,2 oranında artış göstermiş ve 2.947mn TL olmuştur. Bu kapsamda brüt kar da 3Ç2023'de 1.343mn TL olmuş ve 2022 yılının üçünü çeyreğindeki 421mn TL'lik brüt karın oldukça üzerinde gerçekleşmiştir. Faaliyet giderleri 146mn TL'yi göstermiştir. Şirket'in FAVÖK'ü ise 1.246mn TL'ye yükselmiş ve (Beklenti: 1.195mn TL) yıllık %216 oranında artış göstermiştir. FAVÖK marjı da %29,0 olmuştur. (3Ç2022: %15,2) Diğer yandan, Şirket bu çeyrekte 37mn TL net finansman geliri yazarken, yatırım faaliyetlerinden de 21mn TL gelir kaydedilmiştir. 95,6mn TL'lik vergi geliri sonrasında yılın üçüncü çeyreğindeki ana ortaklık net dönem karı 1.310mn TL olarak gerçekleşmiştir.

Üçüncü çeyrek karı sonrasında Şirket'in 9A2023 dönemindeki net dönem karı geçen yılın aynı dönemine göre %147 oranında artarak 2.867mn TL'ye çıkmıştır.

Arçelik (ARCLK, Sınırlı Pozitif): Whirlpool Corporation ve Arçelik'in Avrupa faaliyetleri için Arçelik kontrolü altında yeni bir şirket kurulması ve Whirlpool'a ait BAE ve Fas'ta kurulan ve Orta Doğu ve Kuzey Afrika pazarında faaliyette bulunan iki iştirakin tüm hisselerinin Beko BV tarafından satın alınması işlemine ilişkin 17.01.2023 tarihinde belirtilen süreç kapsamında, Avrupa Komisyonu tarafından yapılan değerlendirmede; işleme taraf olan şirketlerin aktif olduğu Avrupa Ekonomik Alanı ülkelerinde alternatif tedarikçilerin varlığı dikkate alınarak, söz konusu işlemin rekabet endişesi yaratmayacağı sonucuna varılmış ve İşleme koşulsuz izin verilmiştir.

Kontrolmatik Teknoloji (KONTR, Sınırlı Pozitif): Şirket yabancı bir müşterisi ile yurt dışında Yüksek Gerilim Mobil Substation yapımı için toplamda 18,9mn USD tutarında sözleşme imzaladı.

TAV Havalimanları (TAVHL, Pozitif): TAV Havalimanları 2023 yılının 3. çeyreğinde 5.402mn TL (183,7mn EUR) ana ortaklık net dönem karı açıklamıştır. Bir önceki yılın aynı döneminde 1.574mn TL (98,2mn EUR) ana ortaklık net dönem karı kaydedilmişti. Piyasa beklentisi 4.952mn TL, bizim beklentimiz ise 4.906mn TL idi. Tahminimizdeki sapmada özkaynak yöntemiyle değerlenen yatırımların beklentimizden yüksek gerçekleşmesi etkili olmuştur. Şirket'in 3Ç2023'de toplam hizmet verilen yolcu sayısı, bir önceki yılın aynı çeyreğine göre %16,6 oranında, 2019 yılının aynı dönemine göre ise %6,1 oranında artarak 35,3 milyona ulaşmıştır. TAV bir önceki çeyrekte ise 25,1 milyon yolcuya hizmet vermişti. Bu duruma bağlı olarak TAV'ın satış gelirleri bir önceki yılın aynı dönemine göre %99,7 oranında artarak 3Ç2023'de 11.832mn TL'ye yükselmiştir. Brüt kar ise %91,1 oranında artmış ve 5.428mn TL'ye yükselmiştir. Operasyonel giderler aynı dönemde %59,1 oranında yükselirken, net faaliyet karı 3.706mn TL (3Ç2022'de 1.743mn TL idi) olarak gerçekleşmiştir. FAVÖK ise aynı dönemde %111,4 oranında artarak 5.078mn TL'ye (174,6mn EUR) yükselirken (ortalama beklenti 4.834mn TL idi), FAVÖK marjı da %42,9 olarak gerçekleşmiştir. İştiraklerden 3Ç2023'de 2.062mn TL net gelir (3Ç2022'de 631mn TL net gelir) kaydedilmiştir. Net finansman gideri aynı dönemde 746mn TL'den 236mn TL'ye gerilerken, 320mn TL'lik vergi gideri sonrasında ana ortaklık net dönem karı 5.402mn TL olarak gerçekleşmiştir. 3Ç2023'te TIBAH hisse satışının net kara toplam etkisi 82,7mn EUR olmuştur.(37,8mn EUR özkaynak yönt. yatırımlar ve 44,9mn EUR finansman geliri)

3. çeyrek karıyla birlikte, Şirket'in 9 aylık ana ortaklık net dönem karı 5.370mn TL olmuştur. Bir önceki yılın aynı döneminde 1.869mn TL ana ortaklık net dönem karı kaydedilmişti.

TAV, 2023 yılı beklentilerini aynen korumuştur. Buna göre TAV, 2023 yılında hizmet verilen yolcu sayısını 81-91 milyon olarak belirlerken, 1.230-1.290mn EUR ciro beklemektedir. Şirket 2023 yılı için 330-380mn EUR FAVÖK öngörürken, Net Borç/FAVÖK oranı beklentisini de 5-6 seviyesindedir. Ayrıca şirket 220-260mn EUR yatırım harcaması planlamıştır.

Tekfen Holding (TKFEN, Nötr): 23.05.2023 tarihli açıklamada Tekfen İnşaat'ın Romanya'da The National Road Infrastructure Management Company tarafından yaptırılması planlanan “Ploiesti-Buzau Highway Lot 3: Pietroasele-Buzau, km 49+350 -km 63+250” Projesini üstlenmek üzere ihaleyi kazandığını bildirir yazıyı aldığı, 6 Haziran 2023 tarihli açıklamada ise konu ihalenin sonucuna itirazda bulunulduğunu ve itiraz süreci tamamlandığında tekrar bilgilendirme yapılacağı açıklanmıştı. Romanya Otoyol İdaresi'nden alınan 23.10.2023 tarihli yazıda, yapılan itiraz neticesinde yeniden yapılan değerlendirme sonucunda, itirazda bulunan diğer isteklinin ihaleyi kazandığı bildirilmiştir.

Türk Traktör (TTRAK, Pozitif): Şirket'in 3Ç2023'deki net dönem karı 2.717mn TL piyasa beklentisi olan 2.568mn TL'nin üzerinde açıklanmıştır. 3Ç2022'deki net dönem karı 653mn TL idi. Satış gelirleri 3Ç2023'de bir önceki yılın aynı dönemine göre %110,7 oranında artmış ve 12.087mn TL'yi göstermiştir. Şirketin, brüt karı ise aynı dönemler itibariyle %251,1 oranında artarak 3.955mn TL olmuştur. Brüt kar marjı yıllık 13,1 puan artışla %32,7'yi göstermiştir. Operasyonel giderleri %136,2 oranında artan şirket, 218mn TL net diğer faaliyet gideri yazmış ve 3.109mn TL faaliyet karı kaydetmiştir. Faaliyet kar marjı yıldan yıla 11,6 puan artışla %25,7 olmuştur. Türk Traktör'ün 3Ç2023 FAVÖK'ü 3.438mn TL ile 3Ç2022'nin %273,7 üzerinde gerçekleşmiştir. (Piyasa beklentisi 3.345mn TL idi.) Ek olarak, FAVÖK marjı 12,4 puan yükselişle %28,4 olmuştur. Üçüncü çeyrekte, net finansman gelirleri 90mn TL'yi göstermiştir. 3Ç2022'deki net finansman giderleri 99mn TL idi. 483mn TL'lik vergi gideriyle birlikte şirketin 3Ç2023'deki net kar marjı 11,1 puan artarak %22,5'e yükselmiştir.

Üçüncü çeyrek kar rakamıyla birlikte Şirket'in 2023 yılı ilk dokuz ayı net dönem karı 6.296mn TL ile 2022'nin aynı dönemine göre %290,6 artmıştır.

Türk Traktör 2023 yılı beklentilerini revize etmiştir. Buna göre, Türkiye traktör pazarını 77-80bin adet (önceki: 72-80bin adet, 2022: 66,9bin adet) aralığında beklemektedir. İç piyasaya toplam traktör satış adet beklentisi ise 35,5-37bin adet (önceki: 33,5-36,5bin adet, 2022: 28,2bin adet) aralığındadır. Diğer taraftan, 2023 yılı ihraç traktör satış beklentisi 15,8-16,3bin adet olarak güncellenmiştir (önceki: 15,5-16,7bin adet, 2022: 17,1bin adet). Ek olarak, sene sonu yatırım harcaması beklentisi de 1.100mn TL -1.300mn TL (2022: 688mn TL) aralığına yükseltilmiştir.

Yayla Agro Gıda (YYLGD, Sınırlı Pozitif): Şirket'in 3Ç2023'teki ana ortaklık net dönem karı yıllık %136 oranında artarak 516mn TL'ye çıkmıştır. Şirket'in satış gelirleri 3Ç2023'te geçen yılın aynı dönemine göre %25,8 oranında büyüme kaydederek 3.161mn TL'ye çıkarken, brüt kar %71,5 oranında artmış ve yılın üçüncü çeyreğinde 486mn TL olmuştur. Operasyonel giderler ise 113mn TL gerçekleşirken, Şirket'in FAVÖK'ü 3Ç2023'te 385mn TL ile yıllık %67,9 oranında artmıştır. FAVÖK marjı ise %12,2 ile geçen yılın üçüncü çeyreğindeki FAVÖK marjının 3,1 puan üzerinde gerçekleşmiştir. Yatırım faaliyetlerinden net gelirler bu çeyrekte 474mn TL olurken, 447mn TL faaliyet dışı finansal gider kaydedilmiştir. 60mn TL'lik vergi geliri sonrasında Şirket'in 3Ç2023 ana ortaklık net dönem karı 516mn TL olmuştur.

3. çeyrek karıyla birlikte şirketin 9A2023 net dönem karı 1.272mn TL'yi göstermiştir. 2022'nin aynı dönemindeki net dönem karı 790mn TL idi.

SEKTÖR HABERLERİ

Demir-Çelik: Dünya Çelik Birliği (Worldsteel) verilerine göre Türkiye'nin Çelik Üretimi Eylül'de Yıllık %8,4 artışla 2,9mn Ton oldu. (Kaynak: Bloomberg H.T)

DİĞER ŞİRKET HABERLERİ

Desa Deri Sanayi (DESA): Şirket Genel Müdür'ü Burak Çelet, yaptığı konuşmada perakende satış kanalları ve üretim tarafında yatırımlarının devam edeceğini söyledi ve yeni yatırımlarının özkaynaklarıyla finanse edileceğini belirtti.

Nasmed Özel Sağlık Hizmetleri (EGEPO): 4.03 MWm/3.06 MWe gücünde güneş enerjisi santralinin kurulumu tamamlanmış ve kabul işlemleri gerçekleştirilmiştir. GDZ EDAŞ firması ile elektrik üretim/dağıtım anlaşması imzalanmış ve üretilen elektriğin satışına başlanmıştır.

FAİZ PİYASALARI

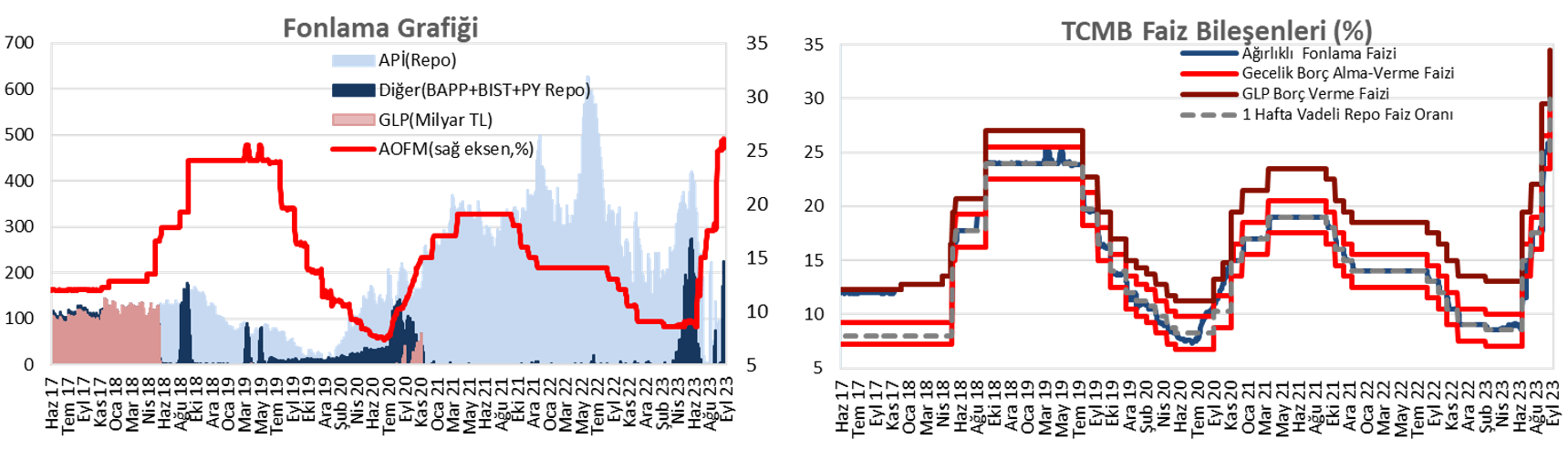

Salı günü ağırlıklı ortalama fonlama maliyeti %30 seviyesinde yatay seyretti. TCMB dün 1 milyar TL'lik (%30'dan, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 5 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisinde faizlerde kısa vadeli tarafta yatay seyir gözlenirken, orta vadeli tarafta yükselişler ve uzun vadeli tarafta düşüşler görüldü. Bu kapsamda, günlük bazda faizlerde kısa vadeli tarafta yatay hareket gözlenirken, orta vadeli tarafta 60 baz puana varan yükselişler ve uzun vadeli tarafta 10 baz puana varan düşüşler görüldü.

Kaynak Ziraat Yatırım

SANAYİ HABER AJANSI

Bir Yorum Yazın

Ziyaretçi Yorumları - 0 Yorum