SON DAKİKA

GRAM ALTIN

5.559,75

DOLAR

42,2451

EURO

49,1259

STERLİN

55,6740

BIST 100

10.565,74

BITCOIN

$96170

ETHEREUM

$3175.22

TETHER

$0.999565

BNB

$935.92

XRP

$2.26

SOLANA

$141.34

USDC

$0.999794

TRON

$0.292931

DOGECOIN

$0.163604

CARDANO

$0.507605

CHAINLINK

$14.17

Sanayi

OSB

TGB

SEB

DÜNYA

TİCARET

TOBB

İŞ DÜNYASI

İHRACAT

SANAYİ HABERLERİ

ÜRETİM

AR-GE

TEKNOLOJİ

YATIRIM

İÇ POLİTİKA

SAVUNMA

SEKTÖREL HABERLERİ

SANAYİ BAKANLIĞI

OSBÜK

TGBD

STK

SİAD

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

Kahramanmaraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

İstanbul,

13°C

açık

Sabah stratejisi

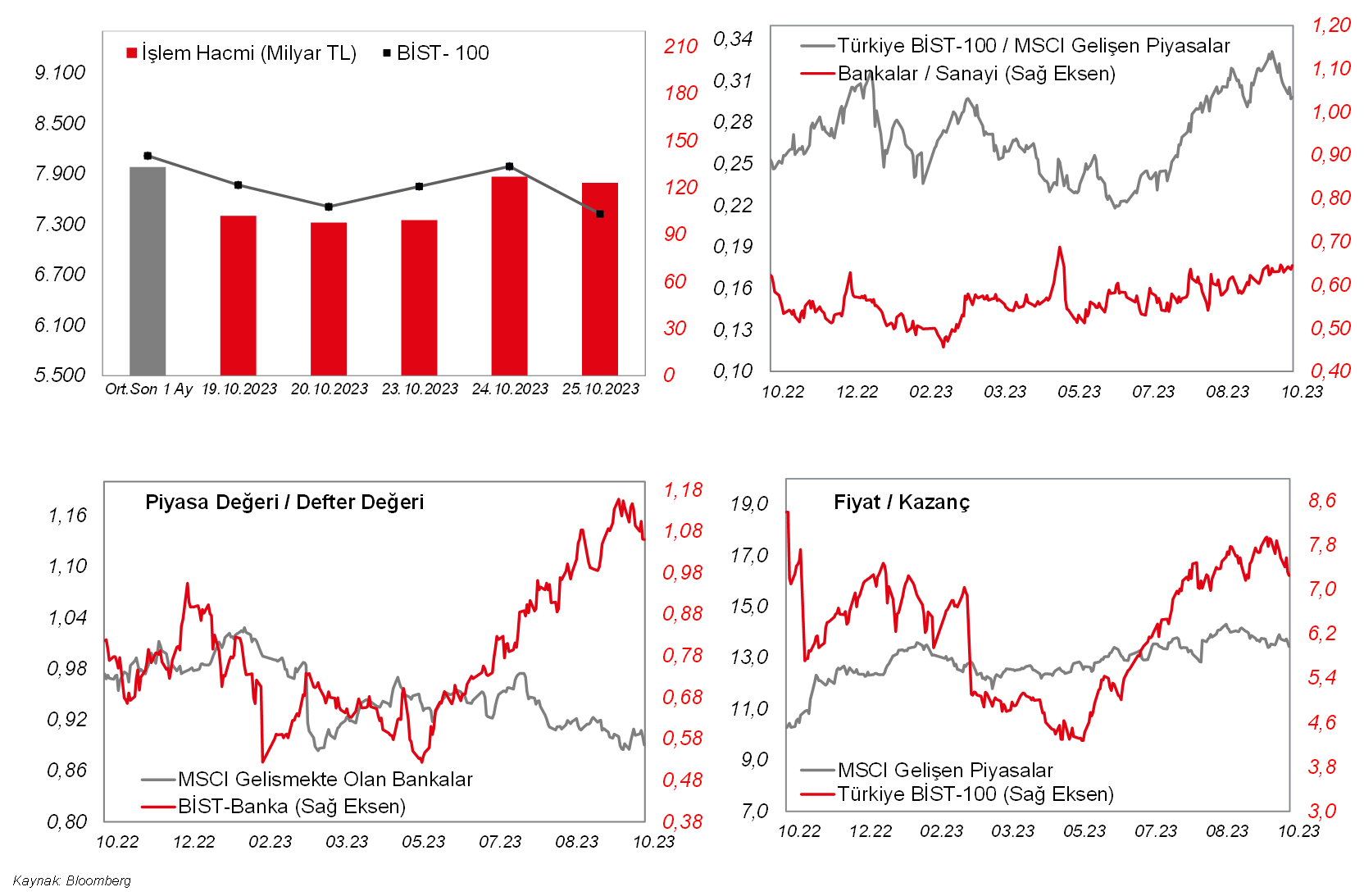

Dün BIST100’de Şubat ortasından beri görülen en sert günlük geri çekilme kaydedildi.

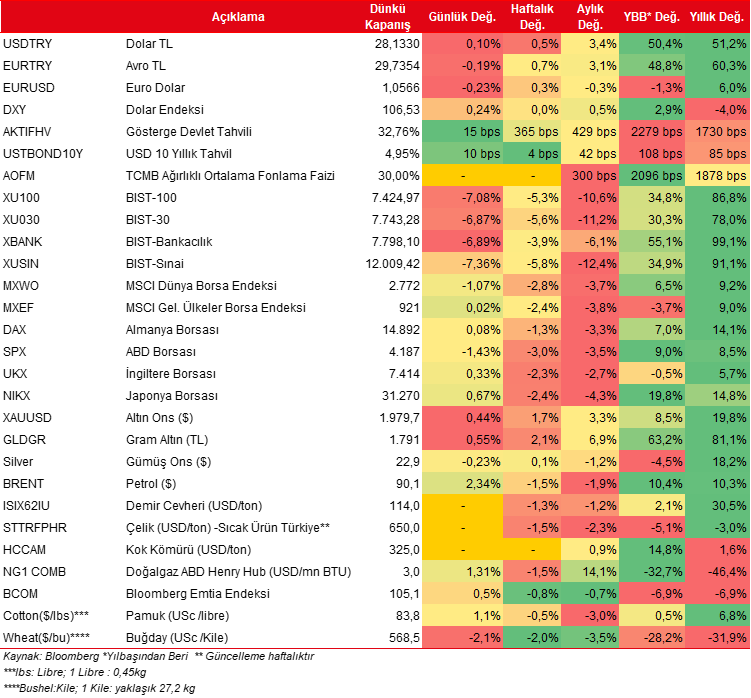

Dün BIST100'de Şubat ortasından beri görülen en sert günlük geri çekilme kaydedildi. Güne alıcılı başlayan endeks, sabah saatlerinde 8.084 seviyesini test etse de, Orta Doğu'daki gelişmelerle ilgili açıklamaların etkisiyle kapanışa doğru 2 kere devre kesti ve kapanış 7.425'ten (%-7,1) gerçekleşti. Diğer taraftan, Hazine ve Maliye Bakanı Şimşek'in Körfez ziyaretiyle ilgili açıklamaları da takip edildi. ABD tarafında ise 10 yıllık tahvil faizi yeniden yükselişe geçti. Amerikan endeksleri de %0,3-2,4 arasında düşüşlerle günü tamamladı. ABD'de Google'ın sahibi Alphabet'in sonuçlarının olumsuz algılanması borsadaki düşüşte etkili oldu.

Avrupa'da borsalar kısmen dirençli durdu, Euro Stoxx 50 endeksi %0,2 artıda kapattı. Bu sabaha baktığımızda, Asya'da negatif bir görüntü var, Japonya hariç MSCI Asya Pasifik endeksindeki gerileme %1,5 civarında. ABD vadelileri de negatif bir görüntü sergiliyor. Avrupa vadelileri de kırmızı tarafta. Yurtiçinde ise risk negatif ortamda, olumlu gelen 3. çeyrek finansallarının etkisi düşük olabilir ve jeopolitik gelişmelerin ana faktör olduğu ortamda satış baskısı bugün de devam edebilir. Bugün ayrıca TCMB'nin faiz kararı açıklanacak. Beklenti politika faizinin 500 baz puan artışla %35'e yükseltilmesi yönünde. Yurtdışında ise ECB'nin faiz kararı TSİ 15:15'te takip edilecek. Sonrasında Lagarde'ın konuşması bulunuyor. ABD tarafında; 3Ç büyümesi, dayanıklı mal siparişleri ve haftalık işsizlik maaşı başvuruları verileri izlenecek. Seans kapanışından sonra, AKBNK, KCHOL, EREGL, ISDMR ve ASUZU'nun 3Ç finansal sonuçlarını açıklaması bekleniyor. ABD'de ise Mastercard, Amazon, Ford Motor ve Intel'in finansalları ön plana çıkıyor.

Makroekonomi

IMF Başkanı Georgieva, küresel çapta faiz oranlarının cari yüksek seviyelerde uzun süre kalacağının herkes tarafından kabul edilmesi gerektiğini ve yüksek faiz oranlarının küresel büyümeyi daha da yavaşlatacağını belirtti.

Almanya'da imalat, inşaat, toptan ve perakende ticaret sektörlerinde faaliyet gösteren firmaların, ekonomide mevcut ve gelecek 6 aylık döneme yönelik değerlendirmelerini yansıtan IFO iş dünyası endeksi ekim ayı verisi açıklandı. IFO iş dünyası endeksi, altı aylık aranın ardından ekim ayında 85,8'den 86,9 seviyesine yükselerek beklentilerin üzerinde artış kaydetti. Detaylara bakıldığında, cari koşullar endeksi 88,7'den 89,2'ye yükselirken, beklentiler endeksi ise 83,1'den 84,7'ye yükselerek son beş ayın en yüksek seviyesinde kaydedildi ve böylece firmaların önümüzdeki aylara ilişkin kötümserliklerinin sınırlı ölçüde azalışını sürdürdüğüne işaret etti.

Bunun yanında, Kanada Merkez Bankası, politika faizini beklentilerle uyumlu 2001'den bu yana en yüksek seviye olan %5 seviyesinde sabit tuttu ve böylece faiz artışlarına son iki aydır ara vermiş oldu. Ayrıca Banka, geçmişteki faiz oranlarındaki artışların ekonomik aktiviteyi zayıflattığını ve fiyat artışını sınırlandırdığını belirterek gelecekteki faiz kararlarının en son ekonomik verilere dayanacağının sinyalini verdi.

Yurt içinde ise, ekim ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri takip edildi.

Sektörel güven endeksleri ekim ayında karışık bir görünüm sundu. Ekim ayında mevsim etkilerinden arındırılmış olarak aylık bazda hizmet sektörü güven endeksi üç aylık düşüşün ardından kısmi toparlanma sergiledi, inşaat sektörü ve reel kesim güven endeksleri yükselişini ikinci aya taşıdı, buna karşın perakende ticaret sektörü güven endeksi ise eylül ayındaki artışın ardından ekimde yeniden düşüş kaydetti. Buna göre, ekim ayında aylık bazda hizmet sektörü güven endeksi %0,5, inşaat sektörü güven endeksi %0,9 ve reel kesim güven endeksi ise %0,2 oranında artış kaydederken, buna karşın perakende ticaret güven endeksi %3,3 oranında geriledi.

Reel kesim güven endeksi, aylık bazda eylül ayında %0,5 oranında artışın ardından ekim ayında %0,2 artışla yükselişini ikinci aya taşıdı ve böylece son dört ayın en yüksek seviyesinde gerçekleşti. Reel kesim güven endeksi alt endekslerinden gelecek üç aydaki ihracat siparişleri aylık bazda dört aylık düşüşün ardından (haziranda ve temmuzda %0,8 düşüş, ağustosta %5 düşüş ve eylül ayında %0,4 düşüş) ekimde %2,5 artışla kısmi toparlanma sergiledi.

Arındırılmış kapasite kullanım oranı eylül ayında 1,2 puanlık artışın ardından ekim ayında 0,1 puanlık sınırlı düşüşle %76,8 seviyesine geriledi, bununla birlikte 2022 yılı ortalamasının altındaki seyrini sürdürdü.

Yatırımlara dair izlediğimiz diğer bir gösterge olan sabit sermaye yatırım harcamaları aylık bazda iki aylık artışın (ağustosta %0,2 artış ve eylül ayında %0,3 artış) ardından ekim ayında %0,8 oranında düşüş kaydetti, bununla birlikte tarihsel ortalamasının üzerindeki seyrini korudu.

Öte yandan, ekonomik durumu yansıtan genel gidişat endeksi eylül ayında %4,6 oranında artışın ardından ekimde %0,3 oranında kısmi düşüş sergiledi.

Ekim ayında güven endekslerinin aylık bazda seyrine baktığımızda, hizmet sektörü güven endeksi %0,5, inşaat sektörü güven endeksi %0,9 ve reel kesim güven endeksi ise %0,2 oranında artış sergiledi ve tüketici güven endeksi ise %4,4 yükseliş kaydetti, buna karşın perakende ticaret güven endeksi %3,3 oranında geriledi. Güven endekslerinin alt kalemleriyle hesaplanan ekonomik güven endeksinin ise ekim ayında 95,40'tan 96,53'e yükselmekle birlikte 100 iyimserlik eşik değerinin altındaki seyrini dördüncü aya taşıdığını hesaplamaktayız.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, bu yılın üçüncü çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme öncü verisi TSİ 15.30'da takip edilecek. Üçüncü çeyrekte öncü verilere göre, ülke ekonomisinin yıllıklandırılmış çeyreklik bazda büyüme hızının %2,1'den %4,5 seviyesine ve tüketim harcamalarının büyüme hızının da %0,8'den %4 seviyesine yükselmesi bekleniyor.

Ayrıca ABD'de Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin (çekirdek dahil) bu yılın üçüncü çeyreğine ilişkin öncü verileri TSİ 15.30'da açıklanacak.

Bunun yanında, ABD'de eylül ayına ilişkin dayanıklı mal siparişleri öncü verisi TSİ 17'de açıklanacak. Öte yandan, ABD'de istihdam piyasası verilerinden, 21 Ekim haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları verisi izlenecek.

Avrupa tarafında ise, piyasaların odak noktasında TSİ 15.15'te ECB'nin faiz kararı ve TSİ 15.45'te ECB Başkanı Lagarde'ın konuşması olacak. Piyasalarda ECB'nin bugünkü toplantısında faizleri büyük olasılıkla sabit tutması bekleniyor.

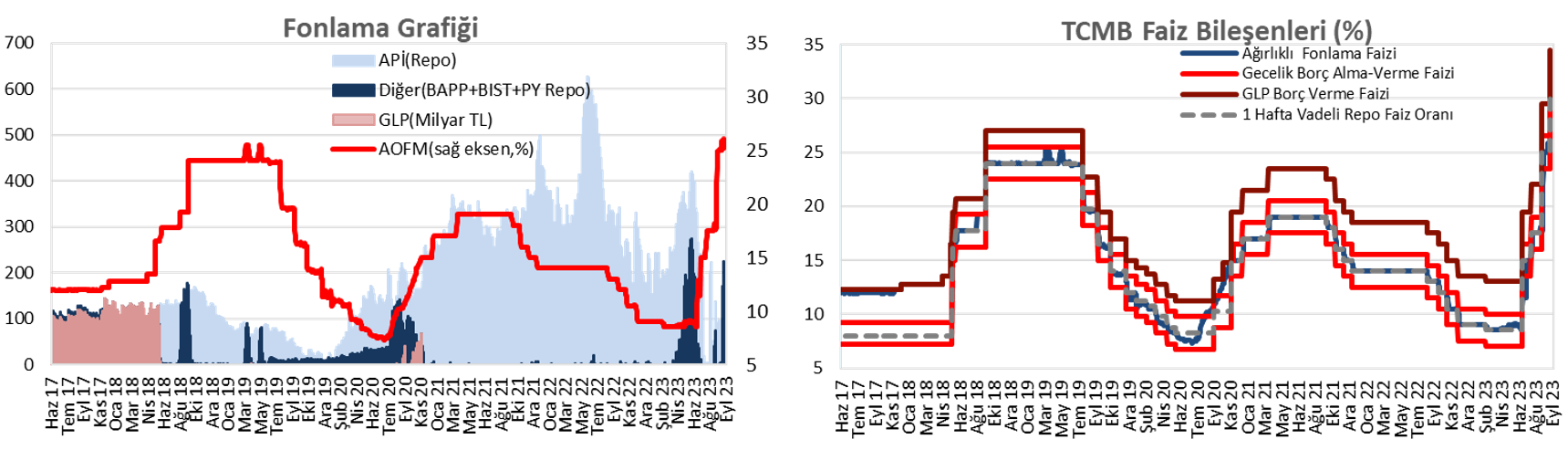

Yurt içinde ise, TSİ 14'te TCMB'nin PPK toplantısı izlenecek. TCMB, geçen ay Hafize Gaye Erkan başkanlığındaki dördüncü PPK toplantısında politika faizini beklentilerle uyumlu olarak %25'ten %30 seviyesine yükseltmişti. Böylece son dört toplantıdaki toplam faiz artışı miktarı 21,5 yüzde puana ulaşmıştı. Banka'nın bugünkü toplantısında ise beklentiler, politika faiz oranının Bloomberg Anketine göre %35 seviyesine yükseltilmesi yönünde.

Şirket haberleri

Aygaz (AYGAZ, Pozitif): Aygaz'ın 2023 yılının üçüncü çeyreğinde net dönem karı 2.422mn TL ile hem ortalama piyasa net kar beklentisi olan 1.873mn TL'nin, hem de bizim net dönem kar beklentimiz olan 2.029mn TL'nin bir miktar üzerinde gerçekleşmiştir. Şirket bir önceki yılın aynı döneminde 1.538mn TL ana ortaklık net dönem karı açıklamıştı. Tahminimizdeki sapmada, operasyonel karlılığın ve Tüpraş kaynaklı olarak iştirak gelirlerinin beklentimizden yüksek gerçekleşmesi etkili olmuştur. Şirket'in FAVÖK'ü 627mn TL ile 642mn TL'lik beklentimizin altında gerçekleşmiştir.

Şirketin 3Ç2023 satış gelirleri bir önceki yılın aynı dönemine göre, satış miktarındaki %2,4'lük artışın yanında özellikle ürün fiyatındaki yaklaşık %44'lük artışın etkisiyle %35,7 oranında artarak 14.280mn TL olarak gerçekleşmiştir. Brüt kar ise aynı dönemde %118 oranında artarak 1.539mn TL olurken, brüt kar marjı da %6,7'den %10,8'e yükselmiştir. 293mn TL'lik stok geliri (3Ç2022'de 4mn TL stok zararı) brüt karı desteklemiştir. Şirket'in operasyonel giderleri aynı dönemde %93,6 oranında artarken, diğer faaliyetlerden 50mn TL net gelir (3Ç2022'de 108mn TL net gelir) kaydedilmiştir. Böylece faaliyet karı 619mn TL olarak gerçekleşmiştir. Şirket'in FAVÖK'ü ise aynı dönemler itibarıyla 269mn TL'den 627mn TL'ye yükselmiştir (Piyasa beklentisi: 552mn TL). Büyüme dönemi devam eden kargo taşıma ve dağıtım iş kolu Sendeo'nun net zararı geçen yılın aynı dönemine göre %43 oranında azalarak 161mn TL olmuştur. Diğer taraftan, özkaynak yöntemiyle değerlenen iştiraklerden Eyaş (Tüpraş 1.979mn TL) kaynaklı 3Ç2023'de 1.994mn TL gelir kaydedilmesi karın yüksek çıkmasında ana etken olmuştur. 135mn TL'lik finansman gideri ve 143mn TL'lik vergi gideri sonrasında ana ortaklık net dönem karı 2.422mn TL olarak gerçekleşmiştir.

Aygaz'ın haziran ayı sonu itibariyle, 1.101mn TL'ye yükselen net borcu ise 3Ç2023'de 29mn TL seviyesine gerilemiştir.

Üçüncü çeyrek kar rakamıyla birlikte Şirket'in Ocak – Eylül dönemi ana ortaklık net dönem karı 3.834mn TL'ye ulaşmıştır. Bir önceki yılın aynı döneminde 2.833mn TL ana ortaklık net dönem karı kaydedilmişti.

Aygaz, 3Ç2023 sonuçları ardından 2023 yılsonu beklentilerini de güncellemiştir. Buna göre Aygaz 2023 yılı otogaz satış miktarını 750-780bin tondan 760-790bin tona yükseltmiştir. Tüplügaz satış miktarı beklentisini ise 245-255 bin ton olarak korumuştur. Diğer taraftan %41,0-43,0 tüplügaz pazar payı beklentileri aynı kalırken, %22-%23 aralığında olan otogaz pazar payı beklentileri %21,5 – %22,5 aralığına revize edilmiştir.

Ford Otosan (FROTO, Pozitif): Ford Otosan'ın 3Ç2023 net dönem karı 13.014mn TL ile hem bizim beklentimiz olan 10.137mn TL'nin hem de piyasa beklentisi olan 9.264mn TL'nin üzerinde gerçekleşmiştir. Tahminimizdeki sapmada beklentimizden yüksek gerçekleşen brüt kar marjı ile vergi gideri beklentimize karşın vergi geliri kaydedilmesi etkili olmuştur. Ford Otosan'ın 3Ç2022'deki net dönem karı 3.816mn TL idi. Şirketin satış gelirleri 3. çeyrekte bir önceki yılın aynı dönemine göre %71,8 oranında artmış ve 86.106mn TL olmuştur. Yurtiçi satış gelirleri yıllık %149 artışla 24.887mn TL'ye yükselmiştir (toplam ciro artışına katkı 29,7 puan). Yurt dışı satış gelirleri ise yıldan yıla %52 artarak 61.219mn TL seviyesinde gerçekleşmiştir (toplam ciro artışına katkı 42 puan). İlgili dönemde brüt kar %158,4 artışla 14.697mn TL'ye yükselirken, brüt kar marjı 5,7 puan artışla %17,1 (son 7 çeyreğin en yüksek marjı) olarak gerçekleşmiştir. Operasyonel giderler geçen senenin aynı dönemine göre %182,1 artmış ve 4.233mn TL olmuştur. 1.232mn TL'lik diğer faaliyet gelirleriyle birlikte faaliyet karı %175,4 artışla 11.696mn TL'ye yükselmiştir. Faaliyet kar marjı da 5,1 puan artmış %13,6 olmuştur. Diğer faaliyet gelirleri hariç FAVÖK %131,9 artışla 11.253mn TL olurken, FAVÖK marjı 3,4 puan artmış ve %13,1'i göstermiştir. Finansman tarafında net 573mn TL gider kaydedilmiştir. 3Ç2022'deki net finansman giderleri 635mn TL idi. Şirket 3Ç2023'de 1.955mn TL'lik vergi geliri yazmıştır Bu gelişmeler neticesinde 3Ç2023 net dönem karı 3Ç2022'ye göre %241 artış kaydetmiştir. Net kar marjı da 7,5 puanlık yükselişle %15,1 olarak hesaplanmaktadır.

3. çeyrek kar rakamıyla birlikte Şirket'in 9A2023 net dönem karı 25.094mn TL ile 9A2022'ye göre %143,1 artmıştır.

Şirket ayrıca 2023 yılı yurt dışı beklentilerini revize etmiştir. Yurtiçi perakende satış adedi beklentisi 110-120bin adet ile aynı kalmıştır. 550-570bin adet olan yurtdışı satış beklentisi, Türkiye ihracatındaki güncelleme sebebiyle, 530-550bin bandına çekilmiştir. İhracat beklentisindeki değişikliğe istinaden, toplam üretim tahmini ise 630-660bin adetten 610-640bin adet aralığına alınmıştır. Ek olarak, 1.000-1.050mn EUR arasındaki yatırım harcaması öngörüsü de 900-950mn EUR bandı olarak değiştirilmiştir.

TOFAŞ (TOASO, Pozitif): TOFAŞ'ın 2023 üçüncü çeyrek net dönem karı 5.093mn TL ile hem bizim beklentimiz olan 4.579mn TL'nin hem de 4.589mn TL olan piyasa beklentisinin bir miktar üzerinde gerçekleşmiştir. Tahminimizdeki sapmada beklentimizin üzerinde gerçekleşen brüt kat marjı etkili olmuştur. Şirketin 3Ç2022'deki net dönem karı 2.059mn TL idi. Şirketin satış gelirleri 3Ç2023'de bir önceki yılın aynı dönemine göre %66,4 oranında artmış ve 26.661mn TL olmuştur. Aynı dönemde satışların maliyeti de %57,3 oranında yükselmiş ve 20.617mn TL'yi göstermiştir. Finans sektörü faaliyetlerindeki net kar 131mn TL ile geçen sene aynı çeyreğin %68,9 üzerinde gerçekleşmiştir. Şirketin toplam brüt karı %106,5 oranında artarak 6.175mn TL'ye ulaşmıştır. Brüt kar marjı ise yıllık 4,5 puan artışla %23,2 olarak gerçekleşmiştir (son 7 çeyreğin en yüksek brüt kar marjı). Aynı dönemde operasyonel giderler %146,3 oranında artmış ve 1.648mn TL'yi göstermiştir. Diğer faaliyetlerden ise 3Ç2023'de net 212mn TL gelir kaydedilmiş ve bunlara bağlı olarak da 4.738mn TL faaliyet karı oluşmuştur. 3Ç2022'de 2.233mn TL faaliyet karı kaydedilmişti. Faaliyet karı marjı 3,8 puan artışla %17,8 olarak gerçekleşmiştir. Diğer taraftan, 3Ç2023 FAVÖK'ü ise %77,7 artışla 4.767mn TL'yi göstermiştir (Piyasa beklentisi: 4.351mn TL). FAVÖK marjı 1,1 puan artışla %17,9 seviyesine yükselmiştir. Şirketin yatırım faaliyetlerinden net gelirleri 24mn TL'yi göstermiştir. Net finansman gelirleri 3Ç2023'de 606mn TL olarak gerçekleşmiştir. 3Ç2022'de net finansman giderleri 339mn TL idi. 275mn TL'lik vergi gideri sonrasında 3Ç2023 net dönem karı da 5.093mn TL olarak gerçekleşirken, net kar marjı 6,3 puan artışla %19,1 seviyesine yükselmiştir.

3. çeyrek karıyla birlikte TOFAŞ'ın 2023 yılı ilk 9 aylık net dönem karı 12.466mn TL'ye ulaşmıştır. 9A2022 net dönem karı 5.064mn TL seviyesindeydi.

Şirket 2023 yılı beklentilerini de yukarı yönlü güncellemiştir. Buna göre, yurtiçi satış beklentisi 195-205bin adete (önceki:190-200bin) yükselmiştir. 70-80bin adet olan ihracat beklentisi ise 60-70bin adete çekilmiştir. Yurtiçi satışlardaki artış öngörüsüyle üretim beklentisi de 235-255bin adetten 240-250bin adete revize edilmiştir. 125mn EUR olan yatırım harcamaları beklentisi 100mn EUR'ya düşülürken, şirketin VÖK marjı beklentisi >%14'den >%15'e yükselmiştir.

Tüpraş (TUPRS, Pozitif): Tüpraş'ın 3Ç2023 ana ortaklık net dönem karı 21.306mn TL ile hem ortalama piyasa beklentisi olan 18.047mn TL'nin hem de bizim beklentimiz 19.064mn TL'nin üzerinde gerçekleşmiştir. Tahminimizdeki sapmada, stok geliri ve satış miktarının beklentilerimizin üzerinde gerçekleşmesi etkili olmuştur. Şirket'in FAVÖK'ü beklentimizden yüksek, 29,4 milyar TL (beklentimiz 28 milyar TL idi) olarak gerçekleşmiştir. Tüpraş 3Ç2022'de 11.554mn TL ana ortaklık net dönem karı kaydetmişti.

Tüpraş'ın satış gelirleri 3Ç2023'de bir önceki yılın aynı dönemine göre satış miktarının yaklaşık seviyelerde aynı kalmasına karşın, petrol fiyatlarının dolar bazında %41,7 artmasının etkisiyle %22,9 oranında artmış ve 185,1 milyar TL olarak gerçekleşmiştir. Tamamlanan bakımlar sonucu kapasite kullanım oranı bu çeyrekte %99 seviyesinde gerçekleşmiştir. Brüt kar, 3,3 milyar TL'lik stok geliri ve 3Ç2023'teki yüksek net rafineri marjı sayesinde (19($/varil)) %68,2 oranında artarak, 3Ç2023'te 32,8 milyar TL'ye yükselmiştir. Buna bağlı olarak brüt kar marjı da %12,9'dan %17,7 seviyesine yükselmiştir. Operasyonel giderler aynı dönemde %88,6 oranında artarken, diğer faaliyetlerden 2.161mn TL net gider (3Ç2022'de 3.775mn TL net gider) kaydedilmiştir. Böylece faaliyet karı 3Ç2022'deki 13,7 milyar TL'den 3Ç2023'de 26,9 milyar TL'ye yükselmiştir. Şirketin FAVÖK'ü de %65,5 oranında artarak 29,4 milyar TL olarak gerçekleşmiştir (Piyasa beklentisi:26,6 milyar TL). FAVÖK marjı ise %11,8'den %15,9 seviyesine ulaşmıştır. Finansman tarafında 3Ç2023'de 756mn TL net gider kaydedilirken, iştiraklerden de 848mn TL net gelir yazılmıştır. Bu çeyrekte 5.715mn TL vergi gideri kaydedilmiştir. Güçlü kapasite kullanım oranı, mevsimsel talep ve çeyreklik yüksek net rafineri marjı sayesinde ana ortaklık net dönem karı da 21,3 milyar TL olarak gerçekleşmiştir.

Üçüncü çeyrekteki kar rakamıyla birlikte Şirket'in 2023 yılı Ocak – Eylül dönemi ana ortaklık net dönem karı 35.272mn TL'ye ulaşmıştır. Şirket 9A2022'de 23,5 milyar TL ana ortaklık net dönem karı kaydetmişti.

Diğer taraftan Tüpraş, 2023 yılı beklentilerinde kendi net rafineri marjı beklentisini 10-11$/varilden 11-12$/varile revize etmiştir (9A2023 Tüpraş net rafineri marjı: 13,3($/varil)). Üretim ve satış hedeflerini ise aynen korumuştur.

Türkiye Sigorta (TURSG, Sınırlı Pozitif): Türkiye Sigorta'nın 3Ç2023'teki konsolide olmayan net dönem karı 2.232mn TL olarak gerçekleşmiştir. Geçen yılın üçüncü çeyreğinde sadece 202,8mn TL kar yazılmıştı. Ortalama piyasa beklentisi ise 2.119mn TL kar idi. Şirket'in genel teknik dengesi 2.474mn TL olarak gerçekleşmiştir. Geçen yılın ikinci çeyreğinde bu kalemden 169,8mn TL gelir yazılmıştı. Diğer yandan, 3Ç2023'te 398,8mn TL net yatırım (3Ç2022: 72,5mn TL) geliri kaydedilmiştir.

Üçüncü çeyrek karı sonrasında Şirket'in 9A2023'teki net dönem karı 5.102mn TL'ye yükselmiştir. Geçen yılın aynı dönemindeki kar 517,6mn TL idi.

Alfa Solar Enerji (ALFAS, Sınırlı Pozitif): Şirket ile yurt içinde yerleşik bir müşterisi arasında güneş paneli satışına ilişkin KDV dahil yaklaşık olarak toplam 11mn USD bedel tutarında sipariş alınmış olup, söz konusu siparişe ait avans ödemeleri alınmıştır.

ASELSAN (ASELS, Nötr): BİTES Savunma Havacılık ve Uzay Teknolojileri Yazılım Elektronik Ticaret A.Ş.'nin şirket idaresinde etkinliğin ve odaklanmanın artırılması, yapay zekâ, artırılmış gerçeklik, askeri ve sivil yazılım alınında daha güçlü hale dönüştürülmesi amacıyla; şirketin diğer ortağının %49 payı satın alınarak ASELSAN'ın ortaklıktaki payı %51'den %100'e çıkarılmıştır.

Ereğli Demir ve Çelik (EREGL, Sınırlı Pozitif): 6 Şubat 2023 tarihinde yaşanan deprem nedeniyle, Şirketin bağlı ortaklıklarından İskenderun Demir ve Çelik'in (ISDMR, Pozitif) sigorta kapsamında tahsil edilecek hasar tazminatına ilişkin 100mn USD tutarındaki avans bedelinin tahsil edilmesine yönelik anlaşma sağlanmıştır.

Öte yandan Yeni 2. Yüksek Fırın Yatırımı tamamlanarak, 29 Ekim 2023 tarihinde devreye alınacaktır. Yeniden inşa edilen fırın ile yıllık sıvı ham demir üretim kapasitesi 1,6mn tondan, 1,7mn tona çıkacaktır.

Europen Endüstri İnşaat Sanayi (EUREN, Sınırlı Pozitif): Güneş Enerjisi Camları yatırımıyla ilgili olarak 1.035mn TL tutarlı Bölgesel teşvik belgesinin alınmasından sonra %25 oranında daha fazla teşvik içeren Stratejik Teşvik Belgesi başvurusunda bulunulmuştu. 25.10.2023 tarihi itibarıyla yatırımın Stratejik Yatırım kapsamında değerlendirilip uygun görüldüğü şirkete bildirilmiştir.

Gen İlaç (GENIL, Sınırlı Pozitif): 25.10.2023 tarihinde şirket ile Sanovel arasında yeni bir ek protokol imzalanmıştır. Bu ek protokol ile şirketin satış ve dağıtımını yapacağı ürünler yeniden belirlenmiş ve önceki bölgelere ek olarak Gürcistan pazarında da bazı Sanovel ürünlerinin şirket tarafından dağıtılmasına karar verilmiştir. Bu sözleşme çerçevesinde, satış ve pazarlaması gerçekleştirilecek ürünlerin şirketin brüt satışlarına katkısının 2023 yılının başından beri yapılan satışlar da dahil olmak üzere 2023 yılı için, 198bin kutu ve yaklaşık 1,9mn USD, 2024 yılı için 292,3bin kutu ve yaklaşık 2,9mn USD ve 2025 yılı için 410,1bin kutu ve 4mn USD olması öngörülmektedir.

Smart Güneş Enerjisi (SMRTG, Nötr): Şirketin %100 bağlı ortaklığı olan Hollanda'da kurulu Smart Global Enterprises ünvanlı Şirketin 50bin EUR olan ödenmiş sermayesinin 950bin EUR tutarında artırılarak 1mn EUR'ya çıkarılmasına, söz konusu artırılan sermayenin tamamının nakden ödenmesine karar verilmiştir.

Sektör haberleri

Beyaz Eşya: Türkiye Beyaz Eşya Sanayicileri Derneği (TÜRKBESD), bu yılın ilk 9 ayının sonuçlarını açıkladı. Sektörün %90'ını temsil eden TÜRKBESD'in paylaştığı bilgilere göre, ilk 9 ayında, 6 ana üründe yurt içi satışlar geçen yılın aynı dönemine göre %18 arttı. İhracat ise bu dönemde %12 oranında düşüş gösterdi. Yılın ilk 9 ayında altı ana üründe ihracat ve iç satışlardan oluşan toplam satışlar yaklaşık 24 milyon adet olarak gerçekleşti ve geçen yılın ilk 9 ayına göre %4 oranında azalma gösterdi. Üretim miktarı da bir önceki döneme göre %1 azaldı. (Kaynak: Dünya Gazetesi)

Diğer şirket haberleri

CVK Maden (CVKMD): Şirketin bağlı ortaklığı Hayri Ögelman Madencilik, yurt dışında yerleşik bir şirket ile maden cevheri satışı konusunda anlaşmıştır. Siparişin toplam bedeli yaklaşık 53,3mn TL'dir.

Faiz piyasaları

Çarşamba günü ağırlıklı ortalama fonlama maliyeti %30 seviyesinde yatay seyretti. TCMB dün 1 milyar TL'lik (%30'dan, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 5 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisi genelinde faizlerde yükselişler görüldü. Bu kapsamda, günlük bazda faizlerde kısa vadeli tarafta 30 baz puana yaklaşan yükselişler gözlenirken, orta ve uzun vadeli tarafta 40 baz puana varan yükselişler görüldü.

Günlük özet piyasa verileri

Kaynak: Ziraat Yatırım

SANAYİ HABER AJANSI

Bir Yorum Yazın

Ziyaretçi Yorumları - 0 Yorum