SON DAKİKA

GRAM ALTIN

4.381,15

DOLAR

40,8807

EURO

47,7306

STERLİN

55,2673

BIST 100

10.929,77

BITCOIN

$116745

ETHEREUM

$4367.96

XRP

$3.06

TETHER

$1.001

BNB

$846.36

SOLANA

$184.8

USDC

$0.999889

DOGECOIN

$0.224513

CARDANO

$0.927943

TRON

$0.349173

CHAINLINK

$25.44

STELLAR

$0.41434

Sanayi

OSB

TGB

SEB

DÜNYA

TİCARET

TOBB

İŞ DÜNYASI

İHRACAT

SANAYİ HABERLERİ

ÜRETİM

AR-GE

TEKNOLOJİ

YATIRIM

İÇ POLİTİKA

SAVUNMA

SEKTÖREL HABERLERİ

SANAYİ BAKANLIĞI

OSBÜK

TGBD

STK

SİAD

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

Kahramanmaraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

İstanbul,

26°C

az bulutlu

Ziraat Yatırım: BİST-100’ün hafif alıcılı bir başlangıç yapmasını bekliyoruz

İstanbul, 20 Eylül (Hibya) – Ziraat Yatırım’ın analizine göre bugün ABD vadelileri hafif satıcılı, Asya piyasaları ise Çin hariç alıcılı.

Ziraat Yatırım'ın değerlendirmesinde şu ifadeler yer aldı:

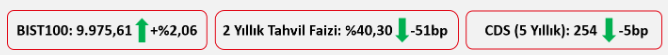

“TCMB dün politika faiz oranını beklendiği gibi %50 oranında sabit tuttu. Enflasyon üzerindeki yukarı yönlü risklere karşı ihtiyatlı duruşun yinelenmesi Metne şahin bir ton katmaya devam ederken, enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda “para politikası duruşunun sıkılaştırılacağı” ifadesinin “para politikası araçlarının etkili şekilde kullanılacağı” şeklinde değiştirilmesi önemliydi. Bunun birlikte hizmet enflasyonundaki iyileşmenin son çeyrekte gerçekleşeceği ifadesi dikkat çekti. Karar öncesinde %1,5 civarında primli seyreden BIST100 endeksi karar sonrasında hafif dalgalanma gösterse de günü %2,1 oranında primle 9.976 seviyesinden tamamladı. Endekste son 3 günlük yükseliş %4,2 olarak hesaplandı. Ek olarak, işlem hacmi de 84,6 milyar TL ile son 1 aylık ortalama olan 77,8 milyar TL'nin kısmen üzerindeydi. Ticaret hariç tüm sektörel endekslerde (özellikle Bankacılık, GYO ve Ulaştırma) artış gözlendi. Toplam 95 hissenin pozitif bölgede günü sonlandırdığı BİST-100'de AKBNK, THYAO ve TUPRS olumlu ayrışırken, BIMAS, MGROS ve BRSAN endekse en negatif etki eden hisseler olarak sıralandı. ABD tarafında, haftalık işsizlik maaşı başvuruları 14 Eylül haftasında beklenenden iyi gerçekleşerek 219 bin oldu. Maaş başvurularının mayıs ayından bu yana en düşük seviyede kaydedilmesi, işe alımlardaki yavaşlamaya rağmen istihdam piyasasının güçlü kaldığını gösterdi. Fiyatlamalar tarafında ise ABD borsaları günü %1,3-2,5 civarında artıda kapattı. Avrupa borsaları da ralli havasındaydı, Euro Stoxx 50 endeksinde gün sonu okuması %+2,2 idi. Bugüne baktığımızda ABD vadelileri hafif satıcılı. Asya piyasaları ise Çin hariç alıcılı. Japonya Merkez Bankası faizi değiştirmediği ortamda Nikkei %1,5'e yakın artışla günü kapatmaya hazırlanırken, Japonya Hariç MSCI Asya Pasifik endeksi %0,6 civarında hafif artıda. Bu ortamda BİST-100'ün hafif alıcılı bir başlangıç yapmasını bekliyoruz. Veri gündeminde bugün yurtiçinde tüketici güven endeksi takip edilecek. Yurtdışında TSİ 18:00'de ECB Başkanı Lagarde'ın konuşması izlenecek.

ABD tarafında, istihdam piyasası verilerinden, 14 Eylül haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları, yatay seyretme beklentilerine karşın 231 bin kişi seviyesinden 219 bin kişi seviyesine gerileyerek son dört ayın en düşük seviyesinde gerçekleşti, bunun yanında tarihsel ortalamaların altında düşük seviyelerde seyretti.

İngiltere Merkez Bankası'nın (BoE) toplantısı izlendi. BoE, politika faiz oranını ağustos ayı toplantısında 25 baz puanlık indirimle %5,25'ten %5 seviyesine çekmesinin ardından bugünkü toplantısında beklentilerle uyumlu olarak %5 seviyesinde sabit tuttu. Detaylara bakıldığında, 9 üyeden 8 üyenin faizlerin sabit tutulması yönünde oy kullandığı görülürken, 1 üyenin ise faizlerin 25 baz puan indirilmesi yönünde oy kullandığı gözlendi. Ayrıca BoE, enflasyonun orta vadede %2'lik hedefe sürdürülebilir bir şekilde dönmesine yönelik riskler daha da azalana kadar para politikasının yeterince uzun bir süre kısıtlayıcı kalmaya devam etmesinin gerekeceğini, enflasyonun sürekliliğine ilişkin risklerin yakından izlemeye devam edileceğini ve her toplantıda para politikasının kısıtlayıcılığının uygun derecesine karar verileceğini belirtti.

BoE Başkanı Bailey ise, ülke ekonomisinin genel olarak bekledikleri gibi ilerlediğini, bu durum devam ederse politika faizini zaman içerisinde kademeli olarak düşürebileceklerini, ancak enflasyonun düşük kalmasının hayati önem taşıdığını belirtti, bu kapsamda gelecek aylarda faizin kademeli olarak indirilebileceği sinyali verirken, faizlerin çok fazla veya çok hızlı düşürülmemesi için dikkatli olmaları gerektiğini vurguladı.

Yurt içinde ise, TCMB'nin PPK toplantısı izlendi. TCMB, politika faizini beklentilerle uyumlu olarak %50 seviyesinde sabit tuttu. Böylece gecelik borçlanma ve borç verme faiz oranları sırası ile %47 ve %53 seviyelerinde korundu. Ayrıca karar metninde, ''politika faizinin sabit tutulmasına karar verilmekle birlikte, enflasyon üzerindeki yukarı yönlü risklere karşı ihtiyatlı duruşun yinelendiği'' belirtildi. Bir önceki metinle kıyaslandığında ise, ilgili cümlede, “parasal sıkılaştırmanın gecikmeli etkilerinin de göz önünde bulundurulduğu” ifadesinin çıkarıldığı gözlendi.

Bunun yanında, ''aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sıkı para politikası duruşunun sürdürüleceği''ne ilişkin ifade yinelendi.

Ayrıca, ''enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda ise para politikası araçlarının etkili şekilde kullanılacağı” belirtildi. Bir önceki metinde ise, “enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda para politikası duruşunun sıkılaştırılacağı” ifadesine yer verilmişti, bu kapsamda karar metninden ek sıkılaşma vurgusunun çıkarıldığı gözlendi.

''Para politikasındaki kararlı duruşun; yurt içi talepte dengelenme, Türk lirasında reel değerlenme ve enflasyon beklentilerinde düzelme vasıtası ile aylık enflasyonun ana eğilimini düşüreceği ve dezenflasyon sürecini güçlendireceği''ne ilişkin ifade korundu.

Karar metninde, ''ağustos ayında aylık enflasyona dair göstergelerin bir bütün olarak incelendiğinde, ana eğilimin belirgin bir değişim sergilemediğinin değerlendirildiği”, bunun yanında, ''üçüncü çeyreğe ilişkin göstergelerin yurt içi talebin yavaşlamaya devam ederek enflasyonist etkisinin azaldığını teyit etmekte olduğu” belirtilirken, ''temel mal enflasyonunun sınırlı bir artışla düşük seyretmeye devam ederken, hizmet enflasyonundaki iyileşmenin son çeyrekte gerçekleşmesinin beklenmekte olduğu” vurgulandı.

''Enflasyon beklentileri ve fiyatlama davranışlarının dezenflasyon süreci açısından risk unsuru olmaya devam ettiği” belirtildi. Bir önceki metinde ise, “enflasyon beklentileri ve fiyatlama davranışlarının öngörüler ile uyumunun dezenflasyon süreci açısından göreli öneminin arttığının vurgulandığı'na ilişkin ifadeye yer verilmişti.

''Politika kararlarının, parasal sıkılaştırmanın gecikmeli etkilerini de dikkate alarak, enflasyonun ana eğilimini geriletecek ve enflasyonu orta vadede %5 hedefine ulaştıracak parasal ve finansal koşulları sağlayacak şekilde belirleneceği'' ifadesi yinelendi.

TCMB'nin, ''enflasyon ve enflasyonun ana eğilimine ilişkin göstergeleri yakından takip edeceği ve fiyat istikrarı temel amacı doğrultusunda elindeki tüm araçları kararlılıkla kullanacağı''na ilişkin ifadesi korundu.

TCMB'nin, ''kredi ve mevduat piyasalarında öngörülenin dışında gelişmeler olması durumunda parasal aktarım mekanizmasının ilave makroihtiyati adımlarla destekleneceği” ifadesi yinelendi.

Bunun yanında, “likidite koşullarının muhtemel gelişmeler göz önünde bulundurularak yakından izlenmekte olduğu” belirtilirken, ''sterilizasyon araçlarının etkin şekilde kullanılmaya devam edileceği” vurgulanmaya devam edildi.

TCMB tarafından temmuz ayı uluslararası yatırım pozisyonu istatistikleri yayımlandı. Net uluslararası yatırım pozisyonu, bir ülkenin yurt dışı finansal varlıkları ile yurt dışına olan finansal yükümlülükleri arasındaki fark olarak adlandırılmaktadır. Net uluslararası yatırım pozisyonu açığı haziran ayındaki -362,8 milyar USD'den temmuz ayı itibarıyla 5,1 milyar USD'lik azalışla -357,7 milyar USD seviyesine geriledi, uluslararası yatırım pozisyonu/GSYH oranı ise -%30,2 seviyesinden -%29,8 seviyesine geldi (2024 yılı ikinci çeyrek GSYH kümülatif verisi kullanıldı).

Yurt dışında bugün veri takvimine bakıldığında,

Avrupa tarafında, Almanya'da TSİ 09'da ağustos ayına ilişkin ÜFE verisi takip edilecek. Ayrıca Euro Bölgesi'nde eylül ayına ilişkin tüketici güveni öncü verisi TSİ 12'de takip edilecek.

Yurt içinde ise, TSİ 10'da TÜİK tarafından eylül ayı tüketici güven endeksi yayımlanacak.

TÜİK tarafından TSİ 10'da temmuz ayı tarımsal girdi fiyat endeksi yayımlanacak.

Ayrıca TÜİK tarafından TSİ 10'da ağustos ayı yurt dışı üretici fiyat endeksi verisi yayımlanacak.

Şirket haberleri

Akfen Yenilenebilir Enerji (AKFYE, Nötr): Şirket, 86 MW hibrit GES ve 102 MW RES ek kapasite artış yatırımlarından oluşan ve mevcut kurulu gücü olan 699 MW'a toplam 188 MW kurulu güç eklemesi hedeflenen yatırım programı çerçevesinde söz konusu yatırımlara dair tüm sözleşmelerin imzalanmış ve yatırımların inşaat süreçlerinin başlatılmış olması dolayısıyla; Şirket'in 1.016mn TL olan çıkarılmış sermayesinin, mevcut ortakların yeni pay alma haklarının tamamen kısıtlanması, tamamı yatırımların finansmanında kullanılmak üzere 1.750mn TL satış bedeli karşılığı nominal tutarda olmak üzere nakden artırılmasına, artırılan sermaye karşılığı ihraç olunacak her biri 1 TL nominal değere sahip B grubu, hamiline yazılı ve borsada işlem gören nitelikteki payların belirlenecek kişi/kişilere tahsisli satış yoluyla ihraç edilmesine karar verilmiştir.

Aksa Enerji (AKSEN, Sınırlı Pozitif): Şirket 10 Kasım 2023 tarihinde açıkladığı üzere, Özbekistan Enerji Bakanlığı'na bağlı NEGU (“National Electric Grid of Uzbekistan”) ile Özbekistan'ın Talimercan şehrinde 430 MW kurulu güçte bir doğal gaz kombine çevrim santrali kurulması ve işletilmesini içeren bir anlaşma imzalamıştı. Ocak 2024 tarihinde inşaatına başlanılan santralin ilk üniteleri devreye alınarak ticari işletmeye başlanmıştır. Santralin bu yıl içinde kalan ünitelerinin de basit çevrim olarak devreye alınması, Ocak 2025'de ise komple 430 MW kapasite ile kombine çevrim olarak ticari üretime devam etmesi planlanmaktadır. Santralde gerçekleştirilecek elektrik üretimi için ihtiyaç duyulan doğalgaz, Özbekistan Hükümeti tarafından bedelsiz temin edilecek olup, üretilecek elektrik satış fiyatı 25 yıllık USD bazlı garantili kapasite bedeli çerçevesinde belirlenmiştir.

Kayseri Şeker Fabrikaları (KAYSE, Nötr): 16/08/2024 tarihinde yönetim kurulu kararı ile alınan Pay Geri Alım Programı'nın ve geri alım programının onaylandığı tarih itibariyle yönetim kurulu'na 3 yıl süreyle pay geri alım yetkisinin verilmesine ilişkin önerge kabul edilmiştir.

Tümosan (TMSN, Sınırlı Negatif): 2024'ün 2. çeyrek finansallarına göre Şirket'in net dönem karı yıllık %43,8 oranında gerileyerek 145mn TL olarak açıklanmıştır. Satış gelirleri bir önceki yılın aynı dönemine göre %44,8 oranında azalarak 1.302mn TL'ye gerilerken, brüt kar %42,6 oranında azalmış ve 354mn TL olmuştur. Brüt kar marjı 1 puan düşerek %27,2 olarak hesaplanmaktadır. Operasyonel giderler ise %33,9 oranında azalarak 172mn TL olmuştur. Diğer faaliyetlerden net giderler 1mn TL'yi göstermiştir. Bu gelişmeler neticesinde faaliyet karı 181mn TL olarak kaydedilmiştir. 2Ç2024'de Şirket'in FAVÖK'ü %40,7 oranında gerilemeyle 260mn TL olurken, FAVÖK marjı 1,4 puan artışla %19,9 seviyesinde gerçekleşmiştir. Bu dönemde Şirket, yatırım faaliyetlerinden 63mn TL gelir elde etmiştir. Finansman tarafında ise net giderler 178mn TL'yi göstermiştir. 120mn TL'lik parasal kazanç (2Ç2023 döneminde 92mn TL parasal kazanç) kaydedilmiştir. 41mn TL'lik vergi gideri sonrasında net dönem karı 145mn TL'yi göstermiştir.

2. çeyrek karıyla beraber şirketin 6 aylık net dönem karı 259mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 413mn TL net dönem karı kaydedilmişti.”

SANAYİ HABER AJANSI

Bir Yorum Yazın

Ziyaretçi Yorumları - 0 Yorum