SON DAKİKA

GRAM ALTIN

5.430,71

DOLAR

42,2081

EURO

48,8788

STERLİN

55,6307

BIST 100

10.924,53

BITCOIN

$102373

ETHEREUM

$3408.04

TETHER

$0.999808

BNB

$996.44

XRP

$2.29

SOLANA

$158.1

USDC

$0.999801

TRON

$0.291638

DOGECOIN

$0.176017

CARDANO

$0.567344

CHAINLINK

$15.49

Sanayi

OSB

TGB

SEB

DÜNYA

TİCARET

TOBB

İŞ DÜNYASI

İHRACAT

SANAYİ HABERLERİ

ÜRETİM

AR-GE

TEKNOLOJİ

YATIRIM

İÇ POLİTİKA

SAVUNMA

SEKTÖREL HABERLERİ

SANAYİ BAKANLIĞI

OSBÜK

TGBD

STK

SİAD

Adana

Adıyaman

Afyon

Ağrı

Aksaray

Amasya

Ankara

Antalya

Ardahan

Artvin

Aydın

Balıkesir

Bartın

Batman

Bayburt

Bilecik

Bingöl

Bitlis

Bolu

Burdur

Bursa

Çanakkale

Çankırı

Çorum

Denizli

Diyarbakır

Düzce

Edirne

Elazığ

Erzincan

Erzurum

Eskişehir

Gaziantep

Giresun

Gümüşhane

Hakkari

Hatay

Iğdır

Isparta

İstanbul

İzmir

Kahramanmaraş

Karabük

Karaman

Kars

Kastamonu

Kayseri

Kırıkkale

Kırklareli

Kırşehir

Kilis

Kocaeli

Konya

Kütahya

Malatya

Manisa

Mardin

Mersin

Muğla

Muş

Nevşehir

Niğde

Ordu

Osmaniye

Rize

Sakarya

Samsun

Siirt

Sinop

Sivas

Şanlıurfa

Şırnak

Tekirdağ

Tokat

Trabzon

Tunceli

Uşak

Van

Yalova

Yozgat

Zonguldak

İstanbul,

15°C

sisli

KKM DE REKOR DÜŞÜŞ

Bir ülkede tasarruflara yön vermek, halkı ülkenin ve milletin menfaatine uygun olacak şekilde tasarruf ve yatırıma yönlendirmek ancak sıkı ve sürdürülebilir bir para politikası ile mümkündür. Paranın yönü ekonomik güven ile değişebilir veya istenilen yöne doğru evirilebilir.

Sıkı ve sürdürülebilir para politikası mevcut ise tasarrufçu veya yatırımcı kısa, orta ve uzun vadeli program yaparak en optimal çözüme gidebilir. Tabii ki bunların oluşabilmesi için ekonomik güven endeksinin istenilen düzeyde olması gerekir. Ekonomik güven endeksi,200 puan üzerinden değerlendirilir ve bu endeks 100 ün üzerinde ise ekonomik güvenden söz edilebilir. Bizde uzun yıllardan bu yana maalesef 100 değerinin altında seyretmektedir.

Ülkemizde yeni uygulamaya konulan ve üretim odaklı büyüme hedefinin bir parçası olan düşük faiz politikasına geçtiğimiz Eylül 2021’den bu yana döviz kurlarında önemli derecede artışlar olmuş, doğal olarak enflasyon da yüksek seyrini sürdürmüştür. Ekonomide şeytan üçgeni olarak bilinen döviz, faiz, enflasyon üçgeni entegre çalışan ekonomi ögeleridir. Yani bunlardan birine dokunursanız (diğer koşullar oluşmadan) diğeri veya diğerleri tepki verecektir ve bizde de aynısı olmuştur. Tasarruf sahipleri, faizler düşünce maksimum getiri sağlamak üzere dövize yönelmiş ve arz talep kanununa göre döviz arzı azalmış, talebi yükselmiştir. Daha sonraki aylarda politika faizlerinin düşmeye devam etmesiyle birlikte döviz kurları maksimum seviyede artmış ve enflasyon oranlarına yansımıştır. Politika faizinin %19, enflasyon oranının %19 olduğu Eylül 2021 de dolar kuru 8,5 TL civarında iken Aralık 2021’e gelindiğinde dolar kurunun 18,34 TL ye kadar yükselmesi ekonomide yeni önlemler alınmasını zorunlu kılmıştır.

Hükümet döviz kurlarının yükselmesine engel olmak, dolara olan talebi düşürmek için kur korumalı mevduat sistemini uygulamaya koydu ve dolar 18,34 TL den11,5 TL lere kadar geriledi. Aynı gece TL ye geçen dolar tutarı ise bir milyarın üzerine çıktı. Halk, doğal olarak daha çok kazanmak amacıyla sisteme yoğun ilgi gösterdi.

İlerleyen dönemde ise dolarızasyonu önlemek için ihracatçıların ihracat gelirlerinin %40 ını TL ye çevirmesi, önce 250000 dolarlık daha sora 400000 dolarlık gayrimenkul alımları karşılığında yabancılara vatandaşlık verilmesi gibi önlemler devam etti.

Kur korumalı mevduat ise 2022 yılının son çeyreğine kadar gündemdeki yerini korudu. Bu arada dolar kuru da 18-18,5 TL seviyelerinde 3-4 ay sabit kaldıktan sonra kur korumalı mevduata gösterilen ilgi azalmaya başladı. Çünkü döviz kurları yükselmeyince tasarrufların getirisi de azaldığından tasarrufçular tercih değiştirmişti.

Bazı çevreler tarafından sürekli eleştirilen kur korumalı mevduat sistemi, çıkmasaydı ne olurdu? Evet hazineye aşağıda açıklayacağım şekilde yük getirdi ama ya bu önlem alınmasaydı döviz kurları ne kadar olurdu? Enflasyona yansıması ise şu andaki oranın iki katına çıkarır mıydı? Eleştiri yaparken bu tür gelişmeleri de dikkate almak gerekir.

Öncelikle kur korumalı mevduata neden ihtiyaç duyuldu bu konuyu çok iyi irdelemek gerekir. Ülkemizde hiçbir vatandaşımız faizin yükselmesini istemez hatta sıfır olmasını arzular. Ancak ekonomi biliminin kuralları gereği bazı faktörler olmazsa olmazlardandır. Uygulanan düşük faiz politikası olmasaydı böyle bir sisteme gerek duyulmayacaktı. Politika faizi %8,5 seviyesine düştü ama enflasyon da baz etkisi olduğu halde %55 seviyesine yükseldi.

Son seçimlerden sonra işbaşına gelen ekonomi yönetimi ise yanlıştan dönerek politika faiz oranlarını yükseltmeye başladı ve %8,5 olan oran eylül ayında %30 a kadar yükseltildi. Ancak döviz fiyatlarının artmasına engel olamadı. Önümüzdeki süreçte de faiz artışının devam edeceği tahmin ediliyor. Peki bu faiz artışı nereye kadar devam edecek. Bu sorunun cevabı enflasyon oranına bağlıdır. Çünkü liralaşmak için politika faizinin enflasyon oranının birkaç puan üzerinde olmalıdır ki tasarruf sahipleri enflasyondan korunabilsin. Bu bağlamda faizlerin durağanlaşması enflasyon oranının düşmesine bağlıdır ve enflasyon ve faiz oranları bir yerde buluşuncaya kadar faiz artışı devam edecektir.

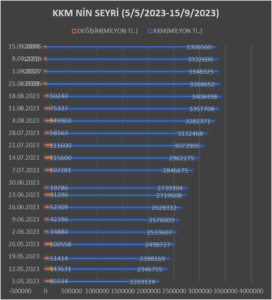

Hükümet, kur korumalı mevduat konusuna son vermek, TL ye olan talebi arttırmak amacıyla bu hesaplardan dönen mevduat faizlerinin cazip duruma getirileceğini açıkladı ve bankaları da müşterilerini ikna etmeleri için telkinde bulundu. Bunun üzerine KKM a olan ilgi giderek azalıyor.15 Eylül haftasında ise KKM hesaplarında rekor düşüş yaşandı.

15 Eylül haftasında kur korumalı mevduat (KKM) hesaplarında 26 milyar 46 milyon liralık düşüş yaşandı. Böylece KKM’de ilk defa 4 hafta üst üste düşüş yaşandı. Söz konusu 4 haftadaki düşüş 101,3 milyar lirayı buldu.

Haber Türk gazetesinden Selim Karahan’ın haberine göre; Merkez Bankası’nın kur korumalı mevduat hesaplarına yönelik attığı adımlar etkisini göstermeye devam ediyor.

BDDK 15 Eylül haftasına ilişkin bankacılık verilerini açıkladı. Buna göre söz konusu hafta itibarıyla kur korumalı mevduat (KKM) hesaplarının toplamı 3 trilyon 306 milyar 560 milyon lira ile son 6 haftanın en düşük seviyesine geriledi.

15 Eylül haftasında KKM hesaplarında 26 milyar 46 milyon liralık düşüş yaşandı. Böylece Şubat 2022’de devreye alınan KKM hesaplarında ilk kez 4 hafta üst üste düşüş yaşandı.

Merkez Bankası 20 Ağustos tarihinde Türk lirası (TL) mevduatları artıracak, KKM’yi azaltacak düzenlemeye gitti.

Düzenlemeyle, sadeleşme süreci kapsamında yabancı para mevduattan KKM’ye dönüşüm hedefi uygulamasına ve TL payına göre ilave/indirimli menkul kıymet tesis uygulamasına son verildi. Merkez Bankası’nca kur koruma desteği sağlanan hesaplardan TL hesaplara geçiş ve belli oranda kur korumalı hesapların yenilenmesinin hedeflenmesine, kur koruması bulunmayan TL payı seviyesinde artış hedefine geçildi.

Bankalara yolladığı talimata göre TCMB, TL mevduata geçiş hedefini vadesi gelen gerçek kişi döviz dönüşüm hesapları için en az yüzde 10, TL kur korumalı mevduatlar için en az yüzde 50 olarak, geçilecek TL mevduatın vadesini ise en az 32 gün olarak belirledi.

14 Eylül’de ise Resmî Gazete ‘de yayımlanan kararla KKM’de zorunlu karşılıklar yükseltildi. Buna göre 6 aya kadar vadede zorunlu karşılık oranı yüzde 25, 1 yıl ve 1 yıldan uzun vadede ise yüzde 5 olarak belirlendi.

TL vadeli mevduata geçişi teşvik eden bir adım olarak, 6 aya kadar (6 ay dahil) vadeli Kur Korumalı Mevduatlar için zorunlu karşılık oranı yüzde 25’e çıkarıldı. 1 yıla kadar vadeli ve 1 yıl ve daha uzun vadeli olanlar için zorunlu karşılık oranı ise yüzde 5 olarak belirlendi.

Daha önce kur korumalı hesaplarda zorunlu karşılık tesis etme yükümlülüğü tüm vadeler için yüzde 15’ti.

Kararla piyasada oluşan TL likidite fazlası, zorunlu karşılık oran artışıyla sistemden çekilmeye devam edilecek. Aynı zamanda TL vadeli mevduatlar desteklenirken, KKM’de uzun vade öne çıkarılacak.

Kaynak: SANAYİ HABER AJANSI

Yazarın Son Yazıları

Bir Yorum Yazın

Ziyaretçi Yorumları - 0 Yorum